„აჩრდილი დაძრწის ევროპაში“ – 1848 წელს კარლ მარქსისა და ფრიდრიხ ენგელსის მიერ დაწერილი ეს ცნობილი ფრაზა მე-19 საუკუნის მიწურულსა და მე-20 საუკუნის განმავლობაში ევროპის სოციალურ და პოლიტიკურ ასპარეზზე გარკვეული სიმწვავით მუდმივად იჩენდა თავს. თუმცა, გასული საუკუნის 80-იანი წლების ბოლოდან დაწყებული ევროპული ინტეგრაციის ახალი ტალღის კვალდაკვალ, რომელსაც დღევანდელი ევროკავშირისა და ერთიანი მონეტარული სისტემის, „ევროზონის“ შექმნა მოჰყვა, აღნიშნულმა ფრაზამ თითქოს აქტუალობა ნამდვილად დაკარგა. თუმცა, 2008 წლის გლობალური ეკონომიკური რეცესიისა და ევროზონის სუვერენული ვალების კრიზისის (2010-2013) კვალდაკვალ, აღნიშნულმა ფრაზამ სრულიად ახალი სიცოცხლე შეიძინა და ამჯერად, ის არა კომუნიზმის აჩრდილიდან მომავალი საფრთხის დასახასიათებლად, არამედ სრულიად ახალი მოვლენის – ევროპის პოლიტიკურ დისკურსში სულ უფრო მზარდი პოპულიზმის საფრთხის აღსაწერად ფართოდ გამოიყენება.

ჯერ კიდევ 2010 წელს, მაშინდელმა ევროკავშირის საბჭოს პრეზიდენტმა ჰერმან ვან რომპუიმ პოპულიზმს „ევროპის ყველაზე დიდი საფრთხე უწოდა“ (Mudde, 2015). მას შემდეგ კი მსგავსი შეფასებები ევროკავშირის მმართველ პოლიტიკურ წრეებში უფრო და უფრო ხშირად გვხვდება, რადგან პოპულისტური პარტიები და სოციალური მოძრაობები, რომლებიც გასული საუკუნის მიწურულს, 1980-იანი წლების ბოლოსა და 1990-იანი წლების დასაწყისში, ევროპული ინტეგრაციის მორიგი ტალღის კვალდაკვალ აღმოცენდნენ, უპირობოდ ბოლო რამდენიმე ათწლეულის ყველაზე „წარმატებულ“ ახალ პოლიტიკურ პარტიათა ოჯახს წარმოადგენენ ევროპაში (Spierings, Zaslove, Mügge, & de Lange, 2015).

ამ წერილის ინსპირაციას წარმოადგენს 2019 წელს გამოქვეყნებული ორი მნიშვნელოვანი კვლევა, პოპულიზმის სფეროს ცნობილი მკვლევარებისა და ეკონომისტების, ლუიჯი გუისოს, ჰელიოს ჰერერას, მასიმო მორელისა და ტომასო სონოს თანაავტორობით: 1. „ეკონომიკური უსაფრთხოება და მოთხოვნა პოპულიზმზე“ (Guiso, Herrera, Morelli & Sonno 2019) და 2. „გლობალური კრიზისები და პოპულიზმი: ევროზონის ინსიტუტების როლი“ (Guiso, Herrera, Morelli & Sonno 2019).

პირველ მათგანში გამოკვლეულია უკანასკნელ ათწლეულში ევროპაში პოპულისტური პარტიების წარმატების მიზეზები. მათი მტკიცებით, პირდაპირი კავშირი იკვეთება პოპულისტური პარტიების ელექტორალურ წარმატებასა და ეკონომიკური დაუცველობის შეგრძნებას შორის, რომელიც გამოწვეულია დასავლეთში 2008 წლის შემდგომ დაწყებული ეკონომიკური კრიზისით.

მეორე კვლევაში ავტორები გამოთქვამენ ვარაუდს, რომ ევროზონის ქვეყნებში ანტი-სისტემური პარტიების არჩევნებში წარმატება სხვა ქვეყნებთან შედარებით, სავარაუდოდ განაპირობა იმან, რომ კრიზისის პერიოდში ევროზონის მთავრობები გამომდინარე ევროზონის ინსტიტუციური წესებიდან მკვეთრად შეზღუდულნი იყვნენ, რამაც მათი მოქმედების არაეფექტურობა განაპირობა. შესაბამისად პოპულისტური ანტი-სისტემური პარტიების ელექტორალური წარმატება გლობალიზაციის კრიზისის პირობებში, დამოკიდებული იყო იმაზე ეკუთვნოდნენ თუ არა ეს პარტიები ევროზონას. რადგან სწორედ ევროზონაში აღმოჩნდა ელექტორალურად განსაკუთრებით წარმატებული ანტი-სისტემური პარტიები და არა ევროზონის ფარგლებს გარეთ (Guiso, Herrera, Morelli & Sonno 2019).

მე ამ წერილში ვცდილობ დავასაბუთო, რომ სწორედ საერთო ვალუტა „ევრო“ ქმნის ევროზონაში პოპულისტური ანტი-სისტემური პარტიების წარმატებების გასაგებად სპეციფიურ და განსხვავებულ კონტექსტს. სწორედ ის არის მთავარი განმაპირობებელი ტრადიციული პოლიტიკური პარტიების დასუსტებისა, რამეთუ მასთან დაკავშირებული სპეციფიკური ინსტიტუციური „წესები“ აღმოჩნდა კრიზისში მყოფი წევრი ქვეყნებისთვის მთავარი შემაფერხებელი, რომ მათ კრიზისის პერიოდში არ აღმოაჩნდათ შესაბამისი ინსტიტუციური ბერკეტები ჯეროვნად ეპასუხათ ეკონომიკური შოკებისთვის.

იმისათვის, რომ უკეთესი წარმოდგენა შევიქმნათ ევროზონაში არსებული მდგომარეობის შესახებ, ჩვენ ევროზონის მონეტარული კავშირი უნდა განვიხილოთ, როგორც ევროკავშირის სისტემის შიგნით არსებული ერთგვარი „ოქროს სტანდარტის“ სისტემა, რაც გამოიხატება ფიქსირებულ გაცვლით კურსსა და მასთან დაკავშირებულ შეზღუდულ საბიუჯეტო ფისკალურ წესებში, რომელიც წევრ სახელმწიფოებს ართმევს გარემო ცვლილებებთან ადაპტირების უნარს, რაც საბოლოო ჯამში, კრიზისის პერიოდში დეფლაციას ერთადერთ გამოსავლად მიიჩნევს. სხვა სიტყვებით რომ ვთქვათ, „ევრო“ და მასთან დაკავშირებული ინსტიტუციური წესები სავსებით ჰგავს მე-19 საუკუნის ბოლოს ჩამოყალიბებულ საერთაშორისო მონეტარულ წესრიგს: „ოქროს სტანდარტს“, რომელმაც 1930-იან წლებში მთავარი როლი ითამაშა „დიდი დეპრესიის“ გაღრმავებასა და გახანგრძლივებაში, რამაც შედეგად რადიკალური პოპულისტური ძალების სწრაფი აღზევება და გლობალიზებული სამყაროს დეზინტეგრაცია გამოიწვია. ოქროს სტანდარტის წესებმა, ისევე როგორც „ევროს“ წესებმა, კრიზისში მყოფ ქვეყნებს 2 არჩევანი დაუტოვა: ან დეფლაცია („ქამრების შემოჭერა“), ან ოქროს სტანდარტის/„ევროს“ დატოვება.

სტატიაში, ჩვენ შევადარებთ ამ ორ სისტემის წესებს ერთმანეთს და ვისაუბრებთ მათ გავლენაზე ანტი-სისტემური პოპულისტური ძალების აღზევებაში.

„ევროს“ კრიზისის ინსტიტუციური მიზეზები

ჯერ კიდევ მის ოფიციალურ დაბადებამდე, „ევრო“ დიდი დებატების საგანი იყო თითქმის ყველა იდეოლოგიური პოლიტიკური და ეკონომიკური სკოლის მხრიდან (Akala, 2017. Jeffery, 2016; Mankiw, 2015; Worstall, 2015). ევროპელ პოლიტიკოსებს, რომლებმაც საერთო ვალუტის, „ევროს” შემოღების ინიციატივა წამოაყენეს, რომელიც შეერთებული შტატების დოლარის მსგავსი იქნებოდა, თავიდანვე არ ეთანხმებოდნენ, მაგალითად ისეთი ცნობილი მონეტარისტი ეკონომისტებიც კი, როგორებიც არიან რობერტ მუნდელი, იან ტინბერგენი და მილტონ ფრიდმანი, ყველა მათგანი ნობელის პრემიის ლაურეატი იყო და ისინი პესიმისტურად უყურებდნენ ევროს იდეას, პირველი რიგში, ისეთი ბარიერების არსებობის გამო, როგორიცაა ევროზონის ქვეყნებს შორის ენობრივი, მონეტარული თუ ფისკალური პოლიტიკის განსხვავებები.

30 წლის წინ, როცა „ევროს“ შემოღების გეგმა პირველად იქნა მიღებული, ის ეყრდნობოდა დაშვებას, რომ საერთო ვალუტა „ერთიან ბაზარს“ უფრო ეფექტურად ამუშავებდა და შესაბამისად, უფრო სწრაფ ეკონომიკურ ზრდასაც მოიტანდა. მაგრამ, ევროზონის კრიზისის (2010-2013) შემდგომ აღმოჩნდა, რომ მათი მოლოდინები არ გამართლდა. ევროზონის ქვეყნების მაჩვენებლები გაუარესდა, არათუ გაუმჯობესდა, მაგრამ იმ დიდი პოლიტიკური კაპიტალის გამო, რაც მონეტარული კავშირის პროექტში ჩაიდო, ამის აღიარების არც თუ ისე დიდი სურველი არსებობს (Elliot, 2019).

მილტონ ფრიდმანი 1997 წელს წერდა: „’ევროს’ მიმართ ლტოლვა, პოლიტიკით უფრო იყო მოტივირებული, ვიდრე ეკონომიკით… მე მჯერა, რომ ‘ევროს’ შემოღება საპირისპირო ეფექტის მომტანი იქნება. ის უფრო მეტ პოლიტიკურ დაძაბულობას შექმნის იმ შოკების წყალობით, რაც სხვა შემთხვევაში გაცვლითი კურსის ცვლილებით განეიტრალდებოდა. პოლიტიკურმა კავშირმა შესაძლოა მოამზადოს ნიადაგი მონეტარული კავშირისთვის, ხოლო მონეტარული კავშირი არახელსაყრელი პირობების დაწესებით უფრო მეტ ბარიერს წამოშობს პოლიტიკური ერთობის მისაღწევად. ის უფრო მეტ პოლიტიკურ დაძაბულობებს გამოიწვევს ეკონომიკური შოკების პერიოდში” (Friedman, 1997).

ევროპის ერთიანი ეკონომიკური და მონეტარული კავშირის ჩამოყალიბება მრავალმხრივი ინტერესების გადაკვეთით იყო მოტივირებული. მაგალითად, საკუთარი მოტივები გააჩნდა საფრანგეთის პრეზიდენტ ფრანსუა მიტერანს. მას სურდა ამ გზით შეესუსტებინა გერმანიის ბუნდესბანკის გავლენა, რომელიც მას „ევრომდე“ არსებულ სავალუტო სისტემაში გააჩნდა. ჰელმუტ კოლისთვის კი ერთიანი მონეტარული სისტემის შექმნა იყო ახალი შესაძლებლობა უკეთესად მოეხდინა ახლად გაერთიანებული გერმანიის ეკონომიკის დაკავშირება და ინტეგრაციის ევროპულ ეკონომიკებთან, რადგან გერმანიის ექსპორტზე დაფუძნებული ეკონომიკა უკეთეს სარგებელს ნახავდა ამ გზით, ასევე მისი მიზანი გახლდათ გერმანიას გამოერიცხა მისი ევროპელი სავაჭრო პარტნიორების მხრიდან გერმანიასთან მიმართებაში თავიანთი ვალუტების გაუფასურების მცდელობა, რათა მეტად კონკურენტუნარიანი გამხდარიყო მათი პროდუქცია.

დღევანდელი ევროზონის ინსტიტუციური წესრიგი ეფუძნება ერთ მთავარ ფუნდამენტურ პარადოქსს: ერთის მხრივ, ევროზონის ქვეყნებს წართმეული აქვთ დამოუკიდებელი მონეტარული პოლიტიკის გატარების საშუალება, ანუ არ გააჩნიათ დამოუკიდებელი ცენტრალური ბანკები, რომლებსაც მთავრობის მხრიდან ექნებოდათ მხარდაჭერა, ხოლო მეორეს მხრივ, არ არსებობს ერთიანი ევროპის ფედერალური მთავრობა, რომლის ფისკალური პოლიტიკა ევროპის ცენტრალური ბანკის მონეტარული პოლიტიკის მხარდამჭერი იქნებოდა (Varoufakis, 2015). შედეგად, შეიქმნა კონფლიქტური სიტუაცია, როდესაც კრიზისის პერიოდში ევროპის ცენტრალური ბანკის პოლიტიკა პრობლემურია ერთის მხრივ გერმანიისთვის, მისთვის საკმარისზე მეტად რბილი მონეტარული პოლიტიკის გამო, და ასევე პრობლემურია პერიფერიული ქვეყნებისთვის, მათთვის არასაკმარისად რბილი მონეტარული პოლიტიკის გამო (Lee, 2015).

როდესაც ორი ქვეყანა (ჩვენს შემთხვევაში ევროზონის წევრი ყველა სახლმწიფო) საერთო ვალუტაში ერთიანდება, თითოეული მათგანი უარს ამბობს საკუთარი გაცვლითი კურსის კონტროლზე. იმის გამო, რომ ისინი იყენებენ ერთსა და იმავე ვალუტას, არ არსებობს გაცვლითი კურსი, შესაბამისად მათ აღარ შეუძლიათ გაცვლითი კურსის რეგულირებით თავიანთი ექსპორტის გაიაფება და კონკურენტუნარიანი მდგომარეობის სტიმულირება. გამომდინარე იქედან, რომ საპროცენტო განაკვეთების და გაცვლითი კურსის კორექტირება არის ორი ყველაზე მნიშვნელოვანი ინსტრუმენტი სრული დასაქმების უზრუნველსაყოფად, შესაბამისად „ევროს“ შემოღებამ ევროზონის წევრ ქვეყნებს ამ ორ მნიშვნელოვან ინსტრუმენტზე კონტროლი დააკარგვინა. ვინაიდან და რადგანაც, საერთო ვალუტის შემოღებამ ევროზონის წევრ ქვეყნებს წაართვა გაცვლითი კურსის რეგულირების ინსტრუმენტი იმპორტ-ექსპორტის დასაკორექტირებლად, ამან გამოიწვია ამ ქვეყნების იმპორტ-ექსპორტს შორის არსებული ქრონიკული სხვაობის გაუარესება. ეს ნიშნავს იმას, რომ წარმოიქმნა ქვეყნები, რომლებსაც მუდმივად დადებითი სავაჭრო სავალდო აქვთ და ქვეყნები, რომლებიც მუდმივად განიცდიან სავაჭრო დეფიციტს, მაშასადამე საჭიროებენ მუდმივ დაკრედიტებას სესხის სახით ამ უარყოფითი სავაჭრო სალდოს დასაფინანსებლად. სხვა ვითარებაში, როდესაც საერთო ვალუტა არ არსებობს, ჩვეულებრივ თუ ქვეყანას ექსპორტთან შედარებით ჭარბი იმპორტის ქრონიკული პრობლემა აქვს, მას შეუძლია გაცვლითი კურსის გაუფასურება, რაც აძვირებს იმპორტს და ექსპორტს უფრო მიმზიდველს ხდის. მაგალითად, თუ საბერძნეთს მეტი იმპორტი ჰქონდა და ექსპოტი მცირე, მას შეეძლო საკუთარი ვალუტის გაუფასურება, რაც გააძვირებდა იმპორტს და ამით მას შეამცირებდა. საერთო ვალუტის არსებობის პირობებში, გაცვლითი კურსი ფიქსირებულია და მსგავსი რეგულირება შეუძლებელია. ამიტომ, თუ მას ქრონიკული სავაჭრო დეფიციტი აქვს, რაც ჭარბი იმპორტით არის განპირობებული და მას არ შეუძლია სესხის აღება რომ ეს დეფიციტი დააფინანსოს, მას სერიოზული პრობლემა ექმნება.

ამ პრინციპული შეზღუდვების მიუხედავად, ევროკომისიამ საერთო ვალუტის შემოღებიდან 10 წლის თავზე განაცხადა, რომ საერთო ვალუტა საკმარისად კარგად მუშაობდა: „’ევრო’ იქცა ევროპის სიმბოლოდ, რომელიც ევროკავშირის მოქალაქეებმა მიიჩნიეს ევროინტეგრაციის ყველაზე დადებით შედეგებად” – აცხადებდა ის (Hall, 2016). მაშ რა მოხდა? რატომ იფეთქა ევროზონაში სუვერენული ვალების კრიზისმა 2008 წლის ფინანსური რეცესიის შემდგომ, რომელიც ჯერ კიდევ ჯეროვნად ვერ დაძლია და არ იფეთქა მაგალითად შეერთებულ შტატებში?

1992 წლის მაასტრიხტის ხელშეკრულება, რომელმაც შექმნა „ევრო“, მასში გაწევრიანებულ ევროზონის წევრ ქვეყნებს ავალდებულებდა ე.წ. „კონვერგენციის“ (შერწყმის) კრიტერიუმების დაკმაყოფილებას, რათა წარმატებით მომხდარიყო მათი ინტეგრაცია. მთავრობებს უნდა მოეხდინათ დეფიციტის შემცირება მშპ-ს 3%-მდე და ვალების შემცირება მშპ-ს 60%-მდე. ამის მიზეზი იყო ის, რომ ევროზონის წევრ სახელმწიფოებს შორის დიდი განსხვავება იყო დეფიციტისა და ვალების ოდენობის მხრივ. მათ მიაჩნდათ, რომ მეტისმეტი უთანასწორობა „ევროს“ შეუშლიდა ხელს სრულფასოვან ფუნქციონირებაში: დიდი დეფიციტისა და ვალების მქონე ქვეყნები ღრმა რეცესიის პრობლემის წინაშე შეიძლება აღმოჩენიყვნენ, ხოლო მცირე დეფიციტისა და პატარა ვალების მქონე ქვეყნები ინფლაციის პრობლემას წააწყდებოდნენ. ზოგ მათგანს ექნებოდათ დადებითი სავაჭრო სალდო, ზოგი მათგანი კი ქრონიკული სავაჭრო დეფიციტის წინაშე აღმოჩნდებოდნენ. ამ სიტუაციაში, დაწესებული „ევროს“ გაცვლითი კურსი ერთი მხარისთვის იმუშავებდა, ხოლო მეორე მხარეს დიდ პრობლემებს შეუქმნიდა. მათი წარმოდგენით, ეს პრობლემები არ წარმოიქმნებოდა თუ ისინი გააკონტროლებდნენ მთავრობის ვალებსა და საბიუჯეტო დეფიციტს. თავის მხრივ, თუ ეს გაკონტროლდებოდა, აღნიშნული უთანასწორობები თავისთავად არ წარმოიქმნებოდა და ევროზონა სტაბილურად განვითარდებოდა და მისი ეკონომიკა გაიზრდებოდა. რატომღაც, მათ სჯეროდათ ნეოლიბერალური დოქტრინის, რომლის მიხედვით სავაჭრო დისბალანსი არ წარმოიქმნება თუ მთავარობები გააკონტროლებს საჯარო ვალებსა და საბიუჯეტო დეფიციტს. მათ ყურადღება არ მიუქცევიათ იმისთვის, რომ ასევე პრობლემა შეიძლება შეექმნა კერძო ვალებს. თუ მთავრობებს შეეზღუდებოდათ ცენტრალური ბანკების ფუნქცია აეღოთ მეტი ვალი, პრობლემა შეიძლება წარმოექმნა კერძო სპეკულაციური კაპიტალის შემოდინებას, რომელიც ქმნის ფასების ბუშტს. დღევანდელი გადმოსახედიდან მათი ეს გათვლები არასწორი აღმოჩნდა. ისეთი სახელმწიფოებიც კი, რომლებსაც დაბალი საბიუჯეტო დეფიციტი და დაბალი სუვერენული ვალები ჰქონდათ ჰქონდათ (მაგალითად ესპანეთს და ირლანდიას) ღრმა კრიზისში აღმოჩნდნენ. ევროზონის ბევრმა ასეთმა ქვეყანამ კრიზისიდან 10 წლის შემდეგაც კი ვერ მოახერხა კრიზისამდელ მდგომაორებაში დაბრუნება. მათ არც ეკონომიკური ზრდა და არც ფინანსური სტაბილურობა აქვთ. ე.წ. „კონვერგენციის“ (შერწყმის) ნაცვლად, მათი დაშორება მოხდა ევროზონის სხვა ქვეყნებთან ინტერესთა შეუთანხმებლობის გამო (Stiglitz, 2016).

„ევროს“ შემოღებით დაწესებული ერთიანი საპროცენტო განაკვეთისა და ერთიანი გაცვლითი კურსის პრობლემა მარტივია: თუ სხადასხვა ქვეყნების ეკონომიკები განსხვავებულია, მაგალითად ზოგს მაღალი უმუშევრობის პრობლემა აქვს, დანარჩენისთვის კი უმუშევრობა პრობლემას არ წარმოადგენს, მათ განსხვავებული გაცვლითი კურსი ესაჭიროებათ, რათა უზრუნველყონ მაკროეკონომიკური და სავაჭრო ბალანსის კორექტირება (Lee, 2015). მაგალითად, თუ გერმანია ინფლაციის პრობლემის წინაშეა, მის ინტერესებშია გაზარდოს საპროცენტო განაკვეთი (ანუ შეამციროს ეკონომიკისთვის კრედიტის მიწოდება), მაგრამ თუ იტალია ან ესპანეთი ეკონომიკური რეცესიის წინაშეა, მათ გერმანიის საპირისპიროდ, საპროცენტო განაკვეთის შემცირება სჭირდებათ, რათა შეამცირონ უმუშევრობა და აითვისონ თავიანთი სამუშაო ძალა. სწორედ აქ წარმოიშვება მთელი პრობლემა, რადგან ევროზონის ახლანდელი მონეტარული სისტემა ასეთ ვითარებაში, ამის საშუალებას არ იძლევა სხვა ქვეყნების ინტერესების უგულვებელყოფის გარეშე.

ნებისმიერი ეკონომიკას, რომელიც ვარდნას განიცდის, უმუშევრობის შესამცირებლად ძირითადად შემდეგი მთავარი ინსტრუმენტები გააჩნია (Eichengreen & Temin, 2010; Stiglitz, 2016; Weisbot, 2014;).

პირველი, მონეტარული პოლიტიკის საპროცენტო განაკვეთის შემცირება, რათა უზრუნველყოს მოხმარებისა და ინვესტიციების სტიმულირება.

მეორე, ეროვნული ვალუტის გაცვლითი კურსის გაუფასურება, რათა უზრუნველყოს საკუთარი ქვეყნის ექსპორტის სტიმულირება.

მესამე, სრულყოფილად გამოიყენოს საკუთარი ფისკალური (საბიუჯეტო) პოლიტიკის ინსტრუმენტი, რათა გაზარდოს მთავრობის ხარჯვა საბიუეჯტო დეფიციტის გაზრდის გზით, ან შეამციროს გადასახადები ბიზნესის სტიმულირებისთვის.

საქმე იმაშია, რომ საერთო ვალუტის შემოღებამ გამორიცხა პირველი ორი ინსტრუმენტი ევროზონის წევრი სახელმწიფოებისთვის, ხოლო მაასტრიხრტის შეთანხმებამ და დეფიციტზე დაწესებულმა ზღვარმა შეუძლებელი გახადა მესამე, ფისკალური ინსტრუმენტის გამოყენებაც. პრობლემა კიდევ უფრო გაამწვავა იმ გარემოებამ, რომ ევროზონის კრიზისის პერიოდში, საერთაშორისო ინსტიტუტებმა, როგორიცაა საერთაშორისო სავალუტო ფონდი და ევროკავშირის მმართველი ორგანოები (ცენტრალური ბანკი და ევროკომისია), კრიზისში მყოფ ქვეყნებს სესხის სანაცვლოდ აიძულეს გადასახადების გაზრდა და საბიუჯეტო ხარჯვის კიდევ უფრო შემცირება, რამაც ეს ქვეყნები აიძულა დათანხმებოდნენ ეკონომიკის კიდე უფრო შემცირებას, რამაც წარმოშვა მწვავე უმუშევრობის პრობლემა, ფასებისა და ხელფასების შემცირება, რამაც თავის მხრივ კიდევ უფრო გააღრმავა კრიზისი.

ევროზონის ეკონომიკური კრიზისის სპეციფიურობა

ევროზონის ეკონომიკური კრიზისის სპეციფიურობას მრავალი ფაქტორი განსაზღვრას, რომელთაგანაც ჩვენ შევეცდებით რამდენიმე ძირითადი ფაქტორი გამოვყოთ.

ა) ქამრების შემოჭერის პოლიტიკა VS სტიმულირების პოლიტიკა

მიუხედავად იმისა, რომ 2008-2009 წლების კრიზისი შეერთებულ შტატებში უძრავი ქონების კრიზისით დაიწყო, მან ევროზონისთვის უფრო მძიმე შედეგები მოიტანა, ვიდრე ამერიკის ეკონომიკისთვის (Lechler, 2018; Guiso et al., 2019; Weisbot, 2014;).

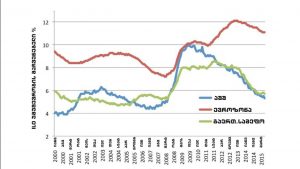

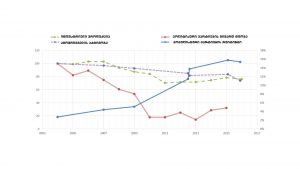

დიაგრამა #1 აჩვენებს, რომ ევროზონის ქვეყნებში უმუშევრობის მაჩვენებელი ყველაზე მეტად გაუარესდა კრიზისის შემდგომ, შედარებით სხვა ქვეყნებისგან, რომლებიც არ ეკუთვნის საერთო ვალუტის სივრცეს, მაგალითად როგორიცაა გაერთიანებული სამეფო და შეერთებული შტატები. 2008 წლის ფინანსური კრიზისიდან რამდენიმე წელიწადში შეერთებულმ შტატებმაც და დიდმა ბრიტანეთმაც მალევე მოახერხა უმუშევრობის დონის შემცირება 10%-ზე ქვედა დონეზე. ევროზონის შემთხვევაში ეს მაჩვენებელი 2016 წლამდე 10%-ზე მაღალ ნიშნულზე იყო.

დიაგრამა #1

წყარო: ბრიტანეთის ეროვნული სტატისტიკის ოფისი (ONS).

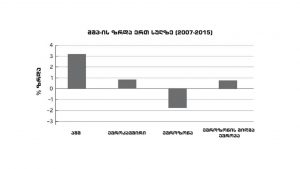

დიაგრამა #2 აჩვენებს 2007-2015 წლებში აშშ-ს ევროზონის და სხვა ევროპული ქვეყნების, ერთ სულ მოსახლეზე მთლიანი შიდა პროდუქტის ცვლილების დინამიკას: აშშ-ის შემთხვევაში სახეზეა 3%-ზე მეტი ზრდა, მაშინ როცა ევროზონაში ეს მაჩვენებელლი 1.8%-ით მცირდება (Stiglitz, 2016).

ასეთი განსხვავებული შედეგები განაპირობა 2008 წლის ფინანსური კრიზისიდან გამოწვეულ ეკონომიკურ შოკებზე განსხვავებულმა საპასუხო ეკონომიკურმა პოლიტიკებმა. ამ ორმა კონტინეტმა ფაქტობრივად ისტორიული ექსპერიმენტი ჩაატარა მაკროეკონომიკური პოლიტიკის გატარების კუთხით: ამერიკის არჩევანი სახელმწიფო ხარჯვის გაზრდა იყო, ევროპამ კი ქამრების შემოჭერის პოლიტიკა აირჩია.

ბ) „ევრო“ VS „დოლარი“

ევროზონის ეკონომიკური კრიზისის სპეციფიურობის მეორე განმსაზღვრელი ფაქტორი საერთო ვალუტის, „ევროს“ არსებობაა. თუმცა, განსხვავებით „დოლარისგან“, „ევრო“ კრიზისის პერიოდში დამატებით შეზღუდვებს უქმნის წევრ სახელწიფოებს, რადგან მას თან არ ახლავს საერთო ფისკალური პოლიტიკა, რომელიც კრიზისისგან გამოწვეულ რისკებს დააბალანსებდა.

ბევრს უკვირს, რომ თუ მაგალითად აშშ-ის 50 შტატს შეუძლია ერთიანი ვალუტის ქონა, რატომ არ შეუძლია ეს ევროზონის 19 ქვეყანას? თუ ქვეყნები ერთმანეთის მსგავსია, რომელი მონეტარული პოლიტიკაც იმუშავებს ერთგან, იგივე იმუშავებს მეორეგანაც. მაგრამ ამერიკის შტატები ძალიან განსხვავდება ერთმანეთისგან, ზოგიერთი აგრარული ეკონომიკის მქონე შტატია, ზოგიერთი კი ინდუსტრიული. ზოგიერთ შტატზე, ნავთობზე ფასის დაცემა კარგად მოქმედებს, რადგან მის იმპორტზეა დამოკიდებული. ზოგიერთ შტატზე კი პირიქით, ეს პრობლემაა, რადგან თავადაა მისი ექსპორტიორი. ასევე, არიან შტატები, რომლებიც ქრონიკულად სესხულობენ ფულს სხვა შტატისგან და ასევე არიან შტატები, რომლებიც მუდმივად გაასესხებენ ფულს. სწორედ ეს განსხვავებები წამოშობს ეკონომიკური პოლიტიკის მთავარ განსხვავებებს: ის შტატები, რომლებიც მუდმივად სესხულობენ ფულს, როგორც წესი კრედიტორ შტატებთან მუდმივი დისკუსია აქვთ დაბალი საპროცენტო განაკვეთების შესახებ, მაშინ როცა კრედიტორი შტატები, სადაც ძლიერი ფინანსური სექტორია, მუდმივად მაღალი საპროცენტო განაკვეთისკენ ისწრაფვიან.

აშშ-ს გააჩნია 3 ძირითადი კორექტირების მექანიზმი, რაც უზრუნველყოფს საერთო ვალუტის სისტემის (დოლარის) მუშაობას. სამწუხაროდ, ამ სამიდან არც ერთი არ არის წარმოდგენლი ევროზონაში იმ დონეზე, რომ გააძლიეროს და უზრუნველყოს ევროზონის ეფექტურად მუშაობა (Lee, 2015; Stiglitz, 2016).

ვთქვათ სამხრეთ დაკოტის შტატი ღრმა ეკონომიკურ კრიზისშია, რის გამოც ის განიცდის მასობრივ ემიგრაციას, რაც ნიშნავს იმას, რომ სამუშაო ძალის მასბრივი გადინება ხდება. მაგრამ, იმ პირობებში, როდესაც ინგლისური ენა არის საერთო ენა და არსებობს მრავალი საერთო ფედერალური პროგრამა ყველას შტატისთვის, მაგალითად როგორებიცაა „Social Security“ და „Medicare“, ამიტომ მიგრაცია შედარებით ადვილია. ცხადია, მიგრაციასთან დაკავშირებული გარკვეული ბარიერები აქაც არსებობს, რომელიც ზოგიერთ პროფესიასთან დაკავშირებით სპეციფიურია, მაგალითად ზოიერთი მათგანი საჭირებს ლიცენზირების მომსახურებას და ა.შ. თუმცა, ევროპასთან შედარებით მიგრაციის ფასი და მასთან დაკავშირებული რისკები მაინც დაბალია. მიუხედავად იმისა, რომ ოფიციალურად 4 თავისუფლების პრინციპიდან გამომდინარე შიდა მიგრაცია საკანონმდებლო ბარიერებისგან თავისუფალია ევროკავშირში, ჯერ კიდევ არსებობს მნიშვნელოვანი ენობრივი და კულტურული ბარიერები, იგივე პროფესიული სალიცენზიო ნებართვების კუთხით. ამერიკელები შეჩვეულნი არიან ერთი შტატიდან მეორეში გადასვლას, ევროპელები არა, რაც კრიზისის პირობებში უფრო ართულებს სისტემის ეფექტურად ფუნქციონირებას (Stiglitz, 2016).

არსებობს კიდევ ერთი მნიშვნელოვანი ფაქტორი. ცოტა ამერიკელი თუ ინერვიულებს იმაზე, რომ კრიზისით გამოწვეული სამუშაო ძალის მიგრაციის გამო, სამხრეთ დაკოტის შტატის მოსახლეობა შემცირდება. მათგან განსხვავებით, ეს დიდი პრობლემაა ევროპის რომელიმე ქვეყნისთვის, მაგალითად ესპანეთისთვის, თუ მას მოსახლეობის ყველაზე კვალიფიციური სეგმენტი დატოვებს. შეერთებულ შტატებში, საერთო კონტექსტში გადამწყვეტი მნიშვნელობა არ აქვს სამუშაო ძალა გადაადგილდება ერთი შტატიდან მეორეში სამუშაოს საპოვნელად, თუ თავად სამუშაო ადგილები იქმნება ერთი შტატიდან მეორეში სამუშაო ძალის საპოვნელად. ამის საპირისპიროდ, ევროპის ქვეყნებისთვის, ვთქვათ იტალიისა და ესპანეთისთვის, მნიშვნელოვანია სამუშაო ადგილები იქმნებოდეს მათსავე ქვეყანაში, რადგან მათი ქვეყნების კულტურული თვითმყოფადობა და ეკონომიკური უსაფრთხოება სწორედ მათ სამუშაო ძალაზეა დამოკიდებული (Stiglitz, 2016).

მესამე მნიშვნელოვანი განსხვავება გახლავთ ის, რომ პირველ რიგში სამხრეთ დაკოტელებს თავიანთი თავი „ამერიკელებად“ მიაჩნიათ და მათი ეს იდენტობა უცვლელია მაშინაც, როდესაც ისინი სამსახურის პოვნის მიზნით სხვა შტატში გადადიან საცხოვრელად. მაგალითად, სამხრეთ დაკოტელი კალიფორნიაში არ აღიქმება როგორც დროებითი სტუმარი. მცირე პერიოდის შემდეგ, მას ენიჭება ზუსტად იგივე ტიპის უფლებები, როგორიც აქვს კალიფორნიის მკვიდრს, დაწყებული ხმის მიცემის უფლებიდან, დამთავრებული ყველა სხვა ტიპის სარგებელზე, რომელსაც ადგილობრივი შტატის კანონმდებლობა სპეციფიურად უზრუნვეყოფს საკუთარი შტატის მოქალაქეებისთვის. შესაბამისად, ეს ვითარება აქრობს ყოველგვარ კულტურულ განსხვავებას ადგილობრივ კალიფორნიელსა და სამხრეთ დაკოტიდან ჩამოსულ „მიგრანტს“ შორის. ბოლოდროინდელი ევროპული დებატები იმის შესახებ, თუ რამდენი წელი უნდა იცხოვროს ემიგრანტმა თავის ახალ ქვეყანაში, სანამ ის გარკვეულ კეთილდღეობას მიიღებს, აჩვენებს იმას, რომ აქ მდგომარეობა რადიკალურად განსხვავებულია. მიუხედავად იმისა, რომ ევროკავშირის კანონმდებლობით მაქსიმალურად გამარტივებულია მის წევრ ნებისმიერ ქვეყანაში სამსახურის დაწყება და სამუშაო ძალის მობილობა ქვეყნებს შორის, ირლანდიაში სამსახურის მაძიებელი პოლონელი მიგრანტი მაინც „სტუმარია“, გამომდინარე მათი კულტურული და ეროვნული იდენტობიდან, ისევე როგორც პოლონელი მუდმივად განაგრძობს საკუთარი იდენტობის შენარჩუნებას ირლანდიაში (Stiglitz, 2016).

შეერთებულ შტატებში არსებობს კიდევ ერთი მნიშვნელოვანი ეკონომიკური ფაქტორი, რომელიც განასხვავებს მას ევროკავშირისგან: ესაა საერთო ფისკალური წესრიგი (Edwards 2018; Weisbot, 2014). ეკონომიკური კრიზისის პერიოდში სამხრეთ დაკოტის შტატი ამა თუ იმ გზით მიიღებს ფინანსურ მხარდაჭერას ფედერალური მთავრობისგან. მაგალითად, სამხრეთ დაკოტის შტატის მოქალაქეებს შეუძლიათ ისარგებლონ ფედერალური მთავრობის კეთილდღეობის პროგრამებით, როგორიც არის მაგალითად “Medicaid“ (ფედერალური პროგრამა, რომელიც აფინანსებს ჯანდაცვის სერვისებს ღარიბებისთვის), “Medicare“ (ფედერალური პროგრამა, რომელიც აფინანსებს ჯანდაცვის სერვისებს მოხუცებისთვის), „სოციალური უსაფრთხოების პროგრამა“ (ფედერალური პროგრამა, რომელიც აფინანსებს პენსიაზე გასვლას ამერიკელი დასაქმებულებისთვის), “SNAP“ (ფედერალური პროგრამა, რომელიც საკვებით უზრუნველყოფს ღარიბ ფენებს) და ა.შ. ასევე, ნებისმიერი ღრმა ეკონომიკური კრიზისის პერიოდში ფედერალური მთავრობა უზრუნველყოფს ნებისმიერი შტატის მოქალაქისთვის უმუშევრობის შემწეობის მნიშვნელოვანი წილის დაფინანსებას. ევროკავშირის შემთხვევაში კი ეს ვითარება განსხვავებულია. მსგავსი პროგრამების უზრუნველყოფა ხდება არა ევროკავშირის ინსტიტუტების მიერ, არამედ ეს წევრი ეროვნული მთავრობების პასუხისმგებლობის სფეროა. ასე რომ, ვითარება კრიტიკული ხდება მაშინ, როდესაც თუ მაგალითად რომელიმე ქვეყანა კრიზისშია, ვთქვათ იტალია, მისმა მთავრობამ უნდა უზრუნველყოს აღნიშნული სოციალური პროგრამების დაფინანსება და ეს უნდა მოახერხოს მაშინ, როდესაც მისი ეკონომიკა ვარდნას განიცდის და საბიუჯეტო შემოსავლების მცირდება.

ზემოხსენებული ფედერალური პროგრამების გარდა, შეერთებული შტატების ფედერალური მთავრობა ასევე იყენებს მის ხელთ არსებულ სხვადასხვა მექანებიზმებს იმ შტატების დასახმარებლად, რომლებიც კრიზისს განიცდიან. მაგალითად, თუ ვთქვათ ნევადის შტატი ფინანსურ რეცესიაშია, ფედერალურ მთავრობას შეუძლია ბიუჯეტის თანხების მობილიზება ამ კონკრეტულ შტატში, რათა გაზრდილი საბიუჯეტო ინვესტირებით მოახერხოს კრიზისში მყოფი შტატის ეკონომიკის გამოცოცხლება. მისგან განსხვავებით, ევროკავშირს არ გააჩნია საერთო ფისკალური და საბიუჯეტო პოლიტიკა. ევროკავშირის საერთო ბიუჯეტი არის ძალიან მწირი, რომელიც ვერ უზრუნველყოფს ეკონომიკის ციკლური კრიზისების განეიტრალებას (Akala, 2017; Edwards 2018; Weisbot, 2014).

შეერთებულ შტატებში, უარყოფითი ეკონომიკური შოკის არსებობის შემთხვევაში, არსებობს საერთო დახმარების მეოთხე წყაროც: საბანკო სისტემა, რომელიც მეტწილად, ეროვნული საბანკო სისტემაა. თუ რომელიმე შტატის საბანკო სისტემას სერიოზული პრობლემა შეექმნა, როგორც მაგალითად ეს მოხდა 2008 წლის დიდი ფინანსური რეცესის დროს, ფედერალურ რეზერვის სააგენტოს („ფედერალური სადეპოზიტო დაზღვევის კორპორაციას“ – FDIC) შეუძლია მისი დახმარება ამ კონკრეტული ბანკის ვალების გამოსყიდვის გზით, განსხვავებით ევროზონისგან, სადაც ეს მექანიზმი არ დევს მისი ინსტიტუტების მანდატში. ევროკავშირში, ყველა წევრ ქვეყანას საკუთარი დამოუკიდებელი პასუხისმგებლობა აქვს თავინათ საბანკო სექტორზე და ასეთი მდგომაორება წარმოქნის ე.წ. „მანკიერ წრეს“: კრიზისში მყოფი ბანკები ასუსტებს მთავრობების ფისკალურ მდგომარეობას, რაც თავის მხრივ კიდევ უფრო ასუსტებს ბანკებს.

„ევროს წესები“

- მათ გაუქმებული აქვთ თავიანთი ეროვნული ვალუტები და სარგებლობენ საერთო ვალუტით, რომელზედაც მათ არ აქვთ კონტროლის განხორციელების საშუალება, რათა გავლენა მოახდინონ მის გაცვლით კურსზე.

- საერთო ვალუტაში ყოფნით, ევროზონის წევრი სახელმწიფოები დათანხმდნენ, რომ ამ საერთო ვალუტის ღირებულების განსაზღვრა (ე.ი. გაცვლითი კურსი) ჩამოშორებული იქნება თითოეული სახელმწიფოს პოლიტიკისგან და სანაცვლოდ მას გააკონტროლებს ევროპელი ტექნოკრატები, ბანკირები და ფინანსურ ბაზრები.

- ისინი ამით თანხმდებიან იმას, რომ „ევროს“ გაცვლითი კურსი შესაძლოა ზედმეტად მყარი იყოს ევროზონაში შემავალი ეკონომიკებისთვის ან ზედმეტად გაუფასურებული (მაგალითად, როგორიც არის ის დღეს გერმანიისთვის).

- ისინი ასევე თანხმდებიან, რომ შიდა ფასებისა და ხელფასების შემცირება არის ეკონომიკური დისბალანსების გამოსწორების ერთადერთი გზა. ეს გარემოება გულისხმობს იმას, რომ წევრი სახელმწიფოს ექსპორტის სტიმულირებას ახდენს არა სახელმწიფო პოლიტიკა ეკონომიკაში ინტერვენციის გზით, არამედ თითქოს ფასებისა და ხელფასების დაცემამ უნდა წაახალისოს სახელმწიფოს ექსპორტი, რადგან სამუშაო ძალის ხელფასის შემცირება და პროდუქტებზე ფასების ვარდნა უფრო კონკურენტუნარიანს გახდის ამ ეკონომიკას. ესეიგი ეს ნიშნავს, რომ კრიზისის პერიოდში ე.წ. „ქამრების შემოჭერის“ პოლიტიკა და დეფლაცია არის ერთადერთი გზა უპასუხონ ეკონომიკურ შოკებს.

- საერთო ვალუტაში ყოფნით, ევროზონის წევრი ქვეყნები უარს ამბობენ ევროპის ცენტრალური ბანკის ზედამხედველობაზე და უნდა მოახდინონ ამ ფუნქციის დელეგირება არარჩეული ცენტრალური ბანკირებისა და ტექნოკრატებისადმი, რომლებიც ბაზირებულნი არიან ფრანქფურტში, რაც როგორც ზემოთ აღვნიშნეთ წარმოქმნის დემოკრატიულ დეფიციტს, რადგან მათი განსხვავებული ეკონომიკური მდგომარეობა განსხვავებულ მონეტარულ პოლიტიკებს საჭიროებს და მასზე კონტროლი აქვთ არა წევრ სახელწმიფოებს, არამედ არაარჩეულ ტექნოკრატ ფუნქციონერებს, რომლებიც გადაწყვეტილებებს საერთაშორისო ბაზრების მხრიდან წამოსული სიგნალების მიხედვით და არა წევრ ქვეყნების საჭიროებათა მიხედვით იღებენ. ეს ნიშნავს, რომ ევროზონის წევრი ქვეყნები საპროცენტო განაკვეთების განსაზღვრისა და მასზე ზემოქმედების ძალაუფლებას გადასცემენ ევროპის ცენტრალურ ბანკსა და კრედიტორებს, რომელთაც ობლიგაციების ბაზარზე დიდი ძალაუფლება აქვთ: ისინი ვეღარ ახდენენ გავლენას გრძელვადიან და მოკლევადიან სესხების ზომასა და განაკვეთზე, უსაფრთხო და რისკიან სესხებზე და თუ როგორ მიმართებაშია ის ინფლაციის დონესთან.

- ევროზონის წესების თანახმად ევროპის ცენტრალური ბანკი ატარებს მონეტარულ პოლიტიკას მხოლოდ ერთი ძირითადი მიზნით – და ეს მიზანი გახლავთ ფასების სტაბილურობა და არა სრული დასაქმება, როგორც მაგალითად ეს აქვს აშშ-ი ფედერალურ რეზერვს თავის მანდატში. შესაბამისად, კრიზისის პერიოდში, როდესაც ვთქვათ გერმანიას არ გააჩნია მაღალი უმუშევრობის პრობლემა და მისგან განსხვავებით საბერძნეთს ან იტალიას მწვავე უმუშევრობის პრობლემა აქვს, ეს წარმოშობს კონფლიქტს მათ შორის, რადგან ფულის მიწოდების პოლიტიკა, რომელსაც ევროპის ცენტრალური ბანკი ატარებს, ორიენტირებულია მხოლოდ ინფლაციის დონის კონტროლზე და არა უმუშევრობის შემცრებაზე.

- ევროზონის წესები ასევე აიძულებს წევრ სახელმწიფოებს, რომ ისინი ვალდებლებას იღებენ კაპიტალის შემოდინებასთან დაკავშირებით ყველანაირი ბარიერის გაუქმებაზე, რაც კრიზისის პერიოდში შესაძლოა პრობლემას ქმნიდეს კაპიტალის სწრაფად გადინებასთან დაკავშირებით.

- ევროზონის წესები აიძულებს წევრ სახელმწიფოებს თავი შეიკავონ დემოკრატიული პროცესის შედეგად მიღებული გადაწყვეტილებისგან შეამცირონ ან გაზარდონ სახელმწიფო ხარჯვა ეკონომიკური ვარდნის ან ბუმის საპასუხოდ. მაგალითად, კრიზისის შემთხვევაში, როგორც შეერთებულმა შტატებმა გააკეთა, აუცილებელია დეფიციტის გაზრდა ეკონომიკის სტიმულირებისთვის, რისი უფლებაც ევროზონს წევრ სახელმწიფოებს არ გააჩნიათ, რადგან არსებული სავალდებულო შეზღუდვით მთავრობის დეფიციტი არ უნდა ასცდეს მშპ-ს 3%-ზე მეტს, ხოლო საჯარო ვალი არ გადააჭარბებს მშპ-ს 60%-ს, რაც კრიზისის დროს პრობლემურია, განსაკუთრებით მაშინ, თუ ეს კრიზისი სპეკულაციური კერძო ვალებითაა განპირობებული.

ვის ინტერესებს ემსახურება აღნიშნული წესები?

იმისთვის, რომ ამ კითხვას ვუპასუხოთ, გარკვეული პარალელები უნდა გავავლოთ „ევროსა“ და მის წინამორბედ მონეტარულ ექსპერიმენტს „საერთაშორისო ოქროს სტანდარტის“ სისტემას შორის, რომელსაც ზუსტად იგივე ამბიცია ჰქონდა, როგორც ევროზონას. ისევე როგორც „ევრო“, ასევე „ოქროს სტანდარტიც,“ პირველ რიგში, შედიოდა კრედიტორი ქვეყნებისა და საფინანსო ინსტიტუტების ინტერესებში, ხოლო კრიზისის დროს უშუალოდ ეწინააღმდეგებოდა ფერმერების, ინდუსტრიალისტებისა და ფართო მასების ინტერესებს, რამაც დღევანდელი ევროზონის მსგავსად, მაშინაც გამოიწვია რადიკალური პოპულიზმისა და ნაციონალიზმის ზრდა და გლობალიზებული სამყაროს დეზინტეგრაცია, რომელიც დამთავრდა დეფლაციური პროცესებით 1930-იან წლებში, რამაც საბოლოოდ დაანგრია “ოქროს სტანდარტის” სისტემა, რადგან მასში ყოფნით, კრიზისში მყოფი ქვეყნები ვერ მოახერხებდნენ კრიზისის დაძლევას, რადგან თავად “ოქროს სტანდარტის” სისტემა იყო კრიზისის სათავე (Eichengreen & Temin, 2010; Matthijs, 2012; Postel, 2013; Zaccone, 2016). ზუსტად ანალოგიური ეფექტი აქვს თანამედროვე “ევროს”, რომელიც ძალიან ჰგავს ‘ოქროს სტანდარტის’ სისტემას.

„ოქროს სტანდარტის“ შედარება „ევროსთან“

მე–19 საუკუნეში ოქროს სტანდარტის განვითარება და გაფართოება შეერთებულ შტატებსა და ბრიტანეთში, ხოლო 1920–იან წლებში მისი ხელახალი გამოცოცხლება და აღდგენა დიდ ბრიტანეთში, ევროპასა და აშშ-ში, კერძო ფინანსურმა ინტერესებმა განაპირობა (Eichengreen & Temin, 2010; Postel, 2013; Petiffor, 2015). იგი განვითარდა, როგორც ”მექანიზმი”, რომელიც ყველაზე სასარგებლოა მათთვის ვინც საერთაშორისო ვაჭრობით, განსაკუთრებით კი საერთაშორისო საბანკო და სხვა ფინანსური ტრანსფერებითაა დაკავებული. ის, საერთაშორისო კრედიტორების მიერ დასახულ მიზნებს მეტწილად იმის გამო პასუხობდა, რომ იგი ხელფეხს უკრავდა მთავრობებს და აიძულებდა მათ, დაყრდნობოდნენ კერძო ინვესტიციებს (კაპიტალის საერთაშორისო ბაზრებს) და თავიდან აეცილებინათ სავალუტო გაცვლითი კურსის, საპროცენტო განაკვეთებისა და ფისკალური პოლიტიკის რეგულირებაში მთავრობების ჩარევა. შესაბისად, ოქროს სტანდარტი პრიორიტეტს უცხოელი კრედიტორების ინტერესებს ანიჭებდა. ის ეფუძნებოდა მთავრობის მიმართ სკეპტიციზმს, რომ მას ეფექტურად შეეძლო ეკონომიკის მართვა, გადასახადების ან ტარიფების დაწესება (Eichengreen & Temin, 2010; Pettifor, 2015). ამას ემატებოდა ინფლაციის შიში – ნებისმიერი კრედიტორისთვის ყველაზე საშინელი პერსპექტივა, ვიანაიდან ის ამცირებს ვალის ღირებულებას. კრედიტორის პერსპექტივიდან გაცილებით სასურველია დეფლაცია – რაც ზრდის სესხის ღირებულებას, მაშინ როცა დეფლაცია ამცირებს კერძო მოგებას, ხელფასებსა და ფასებს.

კრედიტორებისთვის სხვადასხვა მთავრობებთან სხვადასხვა ვალუტაში საქმიანი ურთიერთობა, ხშირად უსაფრთხო და მომგებიანი იყო. მთავრობებს ჰქონდათ ექსპორტის შედეგად მიღებული უცხოური რეზერვები და გადასახადის მუდმივი გადამხდელთა ნაკადისგან მიღებული გარანტირებული შემოსავლები, შესაბამისად, თუ გადასახადები, ისევე როგორც საექსპორტო შემოსავლები, თუ ის მყარ ვალუტაში იქნებოდა დენომინირებული, მთავრობების მხრიდან გამოყენებულ იქნებოდა როგორც „ქირა“ უცხოური სესხების დაფარვისთვის. გარდა ამისა, საერთაშორისო კრედიტორებს დიდი სტიმული ჰქონდათ მთავრობებისთვის მიეცათ სესხები, რადგან როდესაც სახელმწიფოებს შეზღუდული ჰქონდათ ფისკალური პოლიტიკის მართვა, ისინი იძულებულნი იყვნენ კერძო კრედიტორებისგან მაღალ პროცენტში აეღოთ სესხები, რაც სავსებით სარფიანი იყო კრედიტორებისთვის, რადგან სახელმწიფოებისთვის მაღალ პროცენტში მიცემული სესხები მარტივად დაფარავდა ზარალს, რომელიც სხვა ნებისმიერი ობლიგაციების ბაზარზე შეიძლება მიეღო კრედიტორს. შესაბამისად, სუვერენული ობლიგაციებით ვაჭრობა, ანუ მთავრობებისთვის სესხის მიცემა მათთვის ძალზედ მომგებიანი საქმიანობა გახლდათ.

თუმცა, ერთიანი საერთაშორისო კანონების არარსებობის პირობებში, კრედიტორებისთვის საზღვარგარეთ წარმოებული ფინანსური საქმიანობა ასევე შეიძლება სარისკო ყოფილიყო. XIX საუკუნეში, მაგალითად ბრიტანელი ბანკირის მიერ რომელიმე ქვეყნის მთავრობაზე გაცემული სესხის ღირებულება (მაგალითად, რკინიგზის ასაშენებლად) შეიძლება მკვეთრად დაცემულიყო, თუ სესხის ღირებულება ინფლაციას მიყვებოდა, ან თუ სესხის დაფარვა ადგილობრივ გაუფასურებულ ვალუტაში მოხდებოდა. ამიტომ ისინი, ვინც ფულს მსოფლიოს სხვადასხვა კუთხეში ინფრასტრუქტურული პროექტებისთვის გასცემდნენ, პერიოდულად ზარალს განიცდიდნენ (Eichengreen & Temin, 2010, Postel, 2013). სწორედ ასეთი რისკების დაზღვევას ისახავდა მიზნად ”საერთაშორისო ოქროს სტანდარტის” დამკვიდრება, რომლის მიხედვითაც, სწორედ ოქროში ხდებოდა ყველა უცხოური ფინანსური აქტივის, მათ შორის პირველ რიგში გაცემული სესხების შეფასება და დაფარვა.

იმ პერიოდში ბრიტანეთი გახლდათ მსოფლიოს უმსხვილესი სავაჭრო ქვეყანა, ლონდონი კი მსოფლიო სასაქონლო ბაზრების ეპიცენტრი, ამიტომ „საერთაშორისო ოქროს სტანდარტი“ პირველ რიგში იქ მყოფი ბანკირების (კრედიტორების) ინტერესებში შედიოდა (Postel, 2013). ოქროს სტანდარტი უზრუნველყოფდა, რომ ქვეყნებს სესხები დაებრუნებინათ არა მერყევი და მოქნილი გაცვლითი კურსის მიხედვით, არამედ იმ ვალუტებში, რომელთა ღირებულება დაფიქსირებული იყო ოქროსთან მიმართებაში. ამით კრედიტორებს სურდათ, რომ შეენარჩუნებინათ თავიანთი აქტივების ღირებულება. ასევე, „საერთაშორისო ოქროს სტანდარტის“ დაწესებით, კრედიტორებს, სურდათ რომ მოვალე ქვეყნებს პრიორიტეტი მიენიჭებინათ ექსპორტით მიღებული შემოსავლებისთვის, რასაც შეეძლო დამატებითი ოქროს ან მყარი ვალუტის გამომუშავება, და არა ადგილობრივი ეკონომიკის გაფართოვება, რომელიც ინფლაციის რისკებთან იქნებოდა დაკავშირებული. ადგილობრივი ეკონომიკის ზრდა დაკავშირებულია ქვეყნის საერთო ეკონომიკური მოთხოვნის ზრდასთან, რაც იწვევს ინფლაციას. ოქროს სტანდარტის ქვეშ მოვალე ქვეყნის სესხის დევალვაცია და ინფლაცია უკვე აღარ იყო მარტივი. თუ მოგალითად მოვალე ქვეყნიდან ოქრო გავიდოდა, ცენტრალურ ბანკს რეზერვების აღდგენის ერთადერთი ეკონომიკური ინსტრუმენტი რჩებოდა ეკონომიკის დეფლაცია: საპროცენტო განაკვეთების გაზრდა, ხელფასებისა და ფასების შემცირება და მთავრობის ხარჯების შემცირება. თითქოს ამით მოხდებოდა ექსპორტის სტიმულირება და ოქროს ახალი ნაკადების მოზიდვა, რაც ქვეყანას შესაძლებლობას მისცემდა კიდევ ერთხელ გაემყარებინა ვალუტის ღირებულება. კრიზისის პერიოდში, როდესაც წარმოიქმნა ოქროს შეზღუდული მარაგი, ხოლო ცენტრალური ბანკის მხრიდან კრედიტის ხელმისაწვდომობის შეზღუდვა, თავის მხრივ ამცირებდა ფულის მიწოდებას. ამ ყველაფერმა კი განაპირობა ფასების დაცემა, მოგებისა და ხელფასების შემცირება და წარმოშვა მწვავე უმუშევრობა (Eichengreen & Temin, 2010; Zaccone, 2016).

მოტივაცია, რომელმაც ბანკირებს უბიძგა „ოქროს სტანდარტის“ ადვოკატირებასა და მისი ინსტიტუციური დიზაინის შექმნისკენ, გახლდათ მათი წარმოდგენა, რომ უცხოური ვალები ყოველთვის ბოლომდე იქნებოდა გასტუმრებული. იმისათვის, რომ კრედიტორებს შეძლებოდათ საბაზრო ძალების დისციპლინისგან თავის არიდება, ამის შესაძლებლობა მათ „ოქროს სტანდარტმა“ სუვერენული ვალების საშუალებით მისცა, რომელმაც უზრუნველყო უცხოური საერთაშორისო კრედიტორების ინტერესის წინ დაყენება შიდა ინტერესთან შედარებით. ეკონომიკური ვარდნის პერიოდში მთლიანად მოახდინა ეკონომიკური დანაკარგების ტრანსფერი ადგილობრივ მწარმოებელსა და დასაქმებულზე და ამით ძალიან გაართულა მთავრობის მიერ ვალების გადახდაზე დეფოლტის გამოცხადება. კრედიტორების მხრიდან სპეციფიური მოთხოვნები იქნა წამოყენებული, რომელიც მკაცრად ზღუდავდა ეკონომიკურ გადაწყვეტილებებსა და ფინასნურ რისკებს შორის კავშირს (Eichengreen & Temin, 2010; Pettifor, 2015; Postel, 2013).

1929 წლის ფინანსური კრიზისის პერიოდში ოქროს სტანდარტმა კრიზისში მყოფ ეკონომიკებში ფასების ვარდნა, ანუ დეფლაცია გამოიწვია, რაც პირველ რიგში კრედიტორების ინტერესებშია, რადგან ამ დროს მათ მიერ გაცემული სესხების ღირებულება სწრაფად იმატებს, რაც უფრო რთულ მდგომაორებაში აგდებს მოვალეებს – მაგალითად ფერმერებს, რომლებსაც ბანკიდან სესხის აღების შემთხვევაში უფრო უძვირდებოდათ სესხი ოქროს, როგორც მყარი ვალუტის არსებობისას, რადგან როდესაც დოლარის რეალური ღირებულება იზრდებოდა, იზრდებოდა მათი ვალების რეალური ღირებულებაც. ასეთ შემთხვევაში ფერმერები იძლებულნი იყვნენ თავიანთი ვალების გასასტუმრებლად უფრო მეტი პროდუქცია გაეყიდათ ვიდრე მანამდე, თუმცა ეს შეუძლებელი იყო დეფლაციური მდგომარეობის პერიოდში, რაც იწვევდა მასიურად მათ გაკოტრებას. კრედიტის შეზღუდვამ დოლარიც შეზღუდა. აშშ-ში იმ რეგიონებში, რომლებშიც ბანკებს არ ჰქონდათ ბანკტონების გამოშვების უფლება, ფერმერებს სულ უფრო ნაკლებად მიუწვდებოდთ ხელი ვალუტასთან. ამერიკის აგრარულ რეგიონებში ფერმერების მხრიდან ვალუტაზე სულ უფრო ნაკლებმა წვდომამ ძალზედ გაამწვავა ვითარება იმ სეზონების პერიოდში, როდესაც ბაზარზე მოსავლის გამოტანა ხდებოდა. მყარმა ვალუტამ ოქრომ ძალზედ წამგებიან მდგომარეობაში ჩააყენა ფერმერები, რომლებიც სულ უფრო და უფრო ფასდაკლებით ყიდდენ პროდუქციას. ოქროს სტანდარტმა წამგებიან მდგომარეობაში ჩააყენა მოსახლეობის ის ნაწილი, რომლებსაც ჰქონდათ იპოთეკური სესხები და დიდი ვალები. და ისინი, რომლებსაც შეეზღუდათ წვდომა კრედიტთან და ვალუტასთან. მაგრამ, ოქროს სტანდარტი კარგი იყო მათთვის, ვინც აკონტროლებდა ვალუტას, ფლობდა ოქროს ან იყო კრედიტორი, რადგან ფლობდა გაცემულ სესხს. ეს კარგი იყო საბანკო კორპორაციებისთვის, Wall Street-ის ფინანსისტებისა და სხვა კრედიტორებისთვის. შედეგად, ოქროს სტანდარტმა მოსახლეობის ღარიბ ფენიდან მდიდარ ფენაში მოახდინა რესურსების გადასროლა, აგრარული რეგიონებიდან ფინანსურ ცენტრებში მოხდა სიმდიდრის აკუმულაცია. 1870-იან წლებში კრიზისის შედეგად აღზევებული პოპულისტები ოქროს სტანდარტის გაუქმებასა და სხვა უფრო საიმედო სისტემის შემოღებას ითხოვდნენ, რომელიც მოახდენდა დაჩაგრული ფერმერების, მუშათა კლასის დახმარებას, ვაჭრობის სტიმულირებას და უფრო კრედიტორების ძალაუფლების შემცირებას (Postel, 2013).

ჩვენს მიერ ზემოხსენებული „ევროს“ წესები, რომელიც ევროზონის მონეტარულ სისტემას ახასიათებს, რამდენიმე ძირეულ მსგავსებას იმეორებს „საერთაშორისო ოქროს სტანდარტის“ მონეტარულ წესებთან.

პირველი მსგავსება გამოიხატა მაშინ, როდესაც საერთო ვალუტასთან მიერთებით ევროზონის წევრმა ქვეყნებმა უარი თქვეს თავიანთი ეროვნული ვალუტების გაუქმებასა და შესაბამისად, ეკონომიკისთვის ფულის მიწოდების კონტროლზე.

ევროზონაში შესვლით, ამ ქვეყნებმა ნებაყოფლობით დათმეს ეროვნულ ვალუტაზე კონტროლის მექანიზმი მსგავსად „ოქროს სტანდარტის“ ქვეშ მყოფი ქვეყნებისა, რადგან ოქროში დენომირებული სისტემით ამ ქვეყნების ცენტრალურმა ბანკებმაც ასევე დაკარგეს კონტროლი თავიანთ ეროვნულ ვალუტებზე. ეს იმიტომ, რომ მათ აღარ შეეძლოთ თავიანთი ინტერესებს მიხედვით მოეხდინათ ეკონომიკაში ფულის მასის გაზრდა (კრედიტის გაზრდის მეშვეობით), რადგან სწორედ ოქროს საერთო მოცულობა იყო ფულის ღირებულების მთავარი განმსაზღვრელი და ფულის მასის გაზრდისთვის აუცილებელი იყო ახალი ოქროს მარაგების მოპოვება ან ექსპორტის გაზრდა.

„ოქროს სტანდარტს ზურგს უმაგრებდა იდეოლოგია, რომელიც მიუთითებდა მხოლოდ ექსტრემალურ შემთხვევებში ფიქსირებული გაცვლითი კურსის ცვლილებას. „ევრო“ კი უფრო წინ წავიდა და მარტივად გააუქმა ეროვნული ვალუტები“ (Eichengreen & Temin, 2010).

„ევროს“ ღირებულებას განსზღვრავს უხილავი და უცხოელი ვალუტით მოვაჭრენი, რომლებიც ძირითადად დაკავებულნი არიან საფონდო ბირჟებსა და მსოფლიოს ფინანსურ ბაზრებზე სპეკულაციებით. მისი ასეთი ინსტიტუციური მოწყობიდან გამომდინარე, „ევროს“ ღირებულება შეიძლება გამყარდეს ან დაეცეს იმ ნიშნულამდე, რომელსაც უარყოფითი გავლენა ექნება წევრი ქვეყნის ეკონომიკებზე. თუმცა, პირველ რიგში, ოქროს სტანდარტის მსგავსად, „ევროს“ ღირებულება მაღალ ნიშნულზეა შენარჩუნებული, იმისთვის რომ საერთაშორისო აქციათა მფლობელების, კერძო და საჯარო კრედიტორების ინტერესები იყოს დაცული, მათი ვალების მაღალი ღირებულების შენარჩუნების გამო.

მეორე მნიშვნელოვანი მსგავსება გამომდინარეობს ზედმეტად მყარი ვალუტის საწყისი უპირატესობიდან, რომელმაც საერთო ვალუტის შემოღების საწყის ეტაპზე ერთგვარი დადებითი ეიფორიის მომენტი შექმნა.

„ევროს“ ქომაგთა საკმაოდ მნიშვნელოვანი ნაწილის აზრით, საერთო ვალუტა იყო წარმატებული, შეიძლება მცირე დროის განმავლობაში, მაგრამ მაინც. 1999 წლის დასაწყისიდან 2007 წლამდე, აღმოსავლეთ ევროპის ქვეყნების ინტეგრაცია წარმატებით მოხდა, რის შედეგადაც პერიფერიული ეკონომიკის ქვეყნებში წინსვლა დაიწყო და ამის მთავარი მიზეზი სესხებზე საპროცენტო განაკვეთების საგრძნობი კლება იყო. 1999 წელს, „ევროს“ შექმნის დღიდან, დიდი ოდენობით ფული შევიდა სწორედ პერიფერიულ ქვეყნებში (შედარებით პატარა ქვეყნები როგორიცაა, საბერძნეთი, ესპანეთი, პორტუგალია და ირლანდია, რომლებიც ევროპის ბირთვ ქვეყნებს არტყია გარს) და საპროცენტო განაკვეთმაც საგრძნობლად დაიკლო (Stiglitz, 2016). რეალურად, ევროპაშიც განმეორდა იგივე, რაც ზოგადად ბევრ სხვა ქვეყანაში მომხდარა ბაზრების ლიბერალიზაციის შედეგად: განვითარებად ქვეყნებში დიდი ოდენობით ფულის შედინებას ყოველთვის მოჰყვებოდა უფრო დიდი რაოდენობით თანხების უკან გამოდინება, მას შემდეგ რაც ბაზრები გადაჭარბებულად ეიფორიულ მდგომარეობაში აღმოჩნდებოდა. ამ შემთხვევაში მსოფლიო ფინანსური კრიზისის დაწყებამ ამგვარი ეიფორიის დაწყებაში მთავარი როლი შეასრულა: ვინაიდან ისეთმა ქვეყნებმა, როგორებიცაა საბერძნეთი, პორტუგალია და ესპანეთი მოულოდნელად აღმოაჩინეს, რომ კრედიტით სარგებლობის საშუალებები მათთვის გაქრა და აღმოჩნდნენ ისეთ მდგომარეობაში, რომელზეც ევროზონის დამფუძნებლებს არ უფიქრიათ (Eichengreen & Temin, 2010). ანალოგიური რამ მოხდა ერთი ათწლეულით ადრე, სამხრეთ-აღმოსალეთ აზიის კრიზისის დროს, როდესაც ინვესტორების სენტიმენტების უეცარი ცვლილების გამო, კაპიტალის ნაკადის სწრაფი გადინება მოხდა რეგიონის ქვეყნებიდან, რომელმაც შედეგად გაცვლითი კურსის მკვეთრი ვარდნა გამოიწვია – ამ ქვეყნების ეროვნული ვალუტების გაუფასურებამ შესაძლებლობა მისცა მათ თავიდან ადაპტირებულიყვნენ და დაეძლიათ კრიზისი. მსგავსი რამ ევროპის პერიფერიულ ქვეყნებში ვერ მოხერხდა, ვინაიდან ევროზონის შემქმნელ პოლიტიკოსებმა მსგავსი კრიზისი არ განჭვრიტეს, შესაბამისად, ეროვნული ვალუტების არ არსებობის შემთხვევაში, არანაირი კრიზისული გეგმა შემუშავებული არ ჰქონიათ.

გარდა ბანკირებისა და კრედიტორების ინტერესების გატარებისა, „ევრო“ ასევე შეიქმნა როგორც ევროპის ერთიანობის სიმბოლო. როგორც ოქრომ, „ოქროს სტანდარტის“ პერიოდში, „ევრომაც“ ბევრისთვის ფეტიშის სტატუსის მატარებელი ფუნქციაც შეითავსა, არამხოლოდ ბრიუსელში და ფრანკფურტში მყოფი ევროპელი ელიტებისთვის, არამედ პერიფერიულ ქვეყნებში მცხოვრები ელიტებისთვისაც.

როგორც სტატის კუველაკისმა შენიშნა:

“2008-2009 წლის კრიზისამდე ყველაზე პროვეროპული ქვეყნები ევროკავშირში სწორედ სამხრეთის პერიფერიული ქვეყნები იყვნენ. უნდა აღინიშნოს რომ ამ ქვეყნებისთვის ევროკავშირის წევრობა გარკვეულ წილად ნიშნავს როგორც ეკონომიკურ ასევე პოლიტიკურ მოდერნულობას, ის წარმოადგენს კეთილდღეობისა და ძალაუფლების იმიჯს, რასაც სომბოლურ დონეზე ევრო ამყარებს. ერთიანი ვალუტის ქონით, ბერძნები თითქოს სიმბოლურად აღწევენ გერმანიისა და საფრანგეთის დონეს” (Kouvelakis, 2015).

მსგავსად „ოქროს სტანდარტის“ დროს არსებული ზედმეტად მყარი ვალუტისა, ზედმეტად მყარი „ევროც“ საწყის ეტაპზე, რა თქმა უნდა, ხელსაყრელი ჩანდა ევროზონაში ახლად გაერთიანებული პერიფერიული ეკონომიკების მოქალაქეთათვის, მაგალითად როგორიცაა ირლანდია, საბერძნეთი ან ესპანეთი. ზედმეტად მყარი ღირებულების მქონე ვალუტას თავდაპირველად მოჰყვა ე.წ. საქონლის სიჭარბის პერიოდი: მაღალი ღირებულების მქონე ვალუტის გამო იმპორტი გაიაფდა და როგორც ეს მოხდა საბერძნეთის, ესპანეთისა და ირლანდიის შემთხვევაში, მოქალაქეებმა სწრაფად დაიწყეს მდიდარი ქვეყნებიდან ახალი საქონლისა და მომსახურების შეძენა. გერმანიის, საფრანგეთის და ევროპის სხვა ქვეყნების საწარმოო სექტორებმა მნიშვნელოვნად ისარგებლეს საბერძნეთის მთავრობისთვის, ბერძნული ფირმებისა და კერძო პირებისთვის მანქანებისა და სამხედრო ტექნიკის მიყიდვით. გერმანიისა და საფრანგეთის ბანკებმა უზარმაზარი თანხები გასცეს დაბალი საპროცენტო განაკვეთით. ბერძნები იხსენებენ თუ როგორ გაჩნდა უეცრად ძვირადღირებული მანქანები მათ ქუჩებში და როგორ იღებდნენ მათი მეზობლები სესხებს ახალი სახლების შესაძენად.

ოქროს სტანდარტის შემთხვევაში ვალუტა დაცული იყო სახელმწიფოს მხრიდან ინფლაციური პოლიტიკის განხორციელებისგან. ასევე ევროს მიღებით, კრედიტორებს სჯეროდათ, რომ ბერძნული სესხები ძლიერი ვალუტით იყო დაცული, რასაც თავის მხრივ, გერმანიის სახით, ძლიერი ეკონომიკა, ედგა უკან. ამან ხელი შეუწყო ბერძნული მსესხებლებისთვის დაბალი პროცენტის შეთავაზებას, მიუხედავად იმისა, რამდენად გადახდისუნარიანი იყო ბერძნული ეკონომიკა. როგორც ადამ დევიდსონმა გამოცემა New York Times- ში განმარტა:

”საბერძნეთისთვის 7 მილიარდი ევროს სესხის 5,3 %-იანი განაკვეთით გაცემისას ობლიგაციების მფლობელები არ ითვალისწინებდნენ საბერძნეთის გადახდის უნარს. ისინი გათვლას აკეთებდნენ გერმანიის მთავრობის მზადყოფნაზე, დახმარებოდნენ გერმანულ ბანკებს” (Pettifor, 2015).

კრედიტორებმა რატომღაც ჩათვალეს, რომ გაცვლითი კურსის რისკის აღმოფხვრა გულისხმობდა ყველა რისკის აღმოფხვრას. მათი ეს მოლოდინი გამოიხატა მათ მიერ მთავრობებისთვის გაცემული სესხების დაბალ საპროცენტო განაკვეთებზე, რომელიც მოვალე მთავრობებს უნდა გადაეხადა ამ სესხების მისაღებად.

მაგალითად, 2005 წლისთვის, ბერძნულ ობლიგაციებზე რისკის პროცენტი დაეცა მინიმუმამდე, 0,2%-მდე, იგივე მოხდა იტალიურ ობლიგაციებზეც, ხოლო ესპანურ ობლიგაციებზეკიდევ უფრო დაბლა, 0,001%-მდე დაიწია (Stiglitz, 2016).

სწორედ სესხებზე ასეთმა დაბალმა საპროცენტო განაკვეთებმა (და ბრმა რწმენამ, რომ საერთო ვალუტა „ევრო“ კეთილდღეობისა და სტაბილურობის გარანტი იქნებოდა) გამოიწვია უძრავი ქონების ბუშტის წარმოქმნა ესპანეთში 2008 წლის კრიზისამდე. ესპანეთში უფრო მეტი სახლის მშენებლობა მოხდა ვიდრე საფრანგეთში, გერმანიასა და იტალიაში ერთად აღებული (Burriel, 2015). უძრავი ქონების ბუშტმა დაამახინჯა ესპანეთის ეკონომიკა. კერძო სექტორის ასეთმა სპეკულაციებმა, შეუძლებელი გახადა ეკონომიკური სტრუქტურის ტრანსფორმაცია.

ევროზონის არ არსებობის პირობებში, ქვეყანას, რომელსაც სპეკულაციური ფული წალეკავდა, ჰქონდა შესაძლებელობა მონეტარული ინსტრუმენტით გამკლავებოდა ამ გამოწვევას: შეეძლოა გაეზარდა მონეტარული პოლიტიკის საპროცენტო განაკვეთი, რათა შეემცირებინა ფასების ბუშტის წარმოქმნა. მაგრამ, საერთო ვალუტის „ევროს“ არსებობამ ეს შეუძლებელია გახადა.

„ევრომ“ კიდევ ერთი მიზეზით შეუწყო ხელი კრიზისის გაღრმავებას. ეს იყო მდგომარეობა, რომელიც აქამდე არ მომხდარა დასავლურ განვითარებულ ქვეყნებში. ვალების კრიზისი როგორც წესი არ ხდება ისეთ ქვეყნებში, რომლებიც საკუთარ ვალუტებში იღებენ სესხს. თუ მდგომარეობა გაუარესდება, ამ ქვეყნების ცენტრალური ბანკები უბრალოდ ყიდულობენ თავიანთი ქვეყნების ვალებს (Lee, 2015). მაგალითად, შეერთებულ შტატებში საბერძნეთის მსგავსი კრიზისი არ მოხდება, რადგან ფედერალურ რეზერვი სწორედ იმისთვის არსებობს, რომ კრიზისის შემთხვევაში შეისყიდოს მთავრობის ვალები (Stiglitz, 2016; Weisbot, 2014). ევროზონამ კი სრულიად ახალი ვითარება შექმნა. მისი წევრი ქვეყნები, ფირმები და ოჯახური მეურნეობები ევროში იღებდნენ ვალებს, ანუ ისინი იმ ვალუტაში სესხულობნენ ფულს, რომელსაც იყენებდნენ, მაგრამ ეს იყო ვალუტა, რომელზე კონტროლის საშუალებაც მათ წართმეული ჰქონდათ.

ამ წესებით ევროზონამ უნებლიეთ შექმნა სრულიად ნაცნობი პრობლემა, რომლის წინაშეც როგორც წესი დგას უზარმაზარი ვალის მქონე განვითარებადი ქვეყნები და განვითარებადი ბაზრები დგას. მაგალითად, საბერძნეთს არ აქვს კონტროლი მონეტარულ პოლიტიკაზე დაბეჭდოს ის ვალუტა, რომელშიც სესხულობს. მათი ვალები ევროშია. კრედიტორები უარს აცხადებენ ვალების რესტრუქტურიზაციაზე. ექსპორტიდან შემოსული თანხები კი არასაკმარისია ვალების გასასტუმრებლად. შესაბამისად, მოვალე ქვეყნები ვერ ასრულებენ თავიანთ ვალდებულებას. ნეოლიბერალური იდეოლოგიის თანახმად, ფინანსური ბაზრები უნდა მიმხვდარიყვნენ არსებულ სარისკო მდგომარეობას, მაგრამ როგორც ხდება ხოლმე, ვალების ხარჯზე არსებული ეკონომიკური „ბუმით“ გამოწვეული ეიფორიის გამო, მათ ამის სურვილი არ ჰქონდათ.

კრიზისი პერიოდში ფინანსური კაპიტალის შეერთებულ შტატებში შედინება მოხდა, მიუხედევად იმისა, რომ გლობალური რეცესია სწორედ შეერთებული შტატებიდან დაიწყო. რატომ? არა იმიტომ, რომ ინვესტორები მიიჩნევდნენ, რომ ამერიკული ბანკები უკეთესად მართულნი იყვნენ, არამედ იმიტომ, რომ ისინი დარწმუნებულნი იყვნენ, რომ თუ ამერიკული ბანკები გაკოტრდებოდნენ, მათ მთავრობას ინსტიტუციურად შეეძლო კრიზისში მყოფი ბანკების ვალების გამოსყიდვა.

„ოქროს სტანდარტის“ სისტემის მესამე მნიშვნელოვანი მახასიათებელი იყო ის, რომ მას არ გააჩნდა საერთაშორისო საკოორდინაციო ორგანო, რომელიც ხელს შეუწყობდა ეკონომიკური და ფინანსური დისბალანსის აღმოფხვრას სავაჭრო დეფიციტისა და დადებითი სავაჭრო სალდოს მქონე ქვეყნებს შორის. ევროზონაც თითქმის იგივენაირად ფუნქციონირებს, ერთიანი საკოორდინაციო ინსტიტუტის გარეშე, რომელიც წევრ ქვეყნებს შორის ეკონომიკური და ფინანსური დისბალანსების მართვასა და სტაბილიზაციას უზრუნველყოფდა (Eichengreen & Temin, 2010).

მეოთხე მნიშვნელოვანი მსგავსება „ევროსა“ და „ოქროს სტანდარტს“ შორის გახლდათ კრიზისის პერიოდში წევრი ქვეყნების მხრიდან გატარებული საპასუხო პოლიტიკა. „ოქროს სტანდარტის“ წევრ ქვეყნებს, დიდი დეპრესიის კრიზისის პერიოდში, ოქროს ნაკლებობამ აიძულა მონაწილე მთავრობები მოეხდინათ საკუთარი ეკონომიკების დეფლაცია. ისევე, როგორც ოქროს სტანდარტის შემთხვევაში, ევროზონის ქვეყნებშიც: ზედმეტად მყარმა ვალუტამ, რომელიც ევროზონის წესებს ეფუძნება, იგივე დეფლაციური გავლენა მოახდინა კრიზისში მყოფ წევრ ქვეყანებზე (Eichengreen & Temin, 2010; Pettifor, 2015; Zaccone, 2016). ევროზონის კრიზისის დასაწყისში, მიუხედავად მშპ-ს შეემცირების, ფასებისა და ხელფასების დაცემისა, როგორც ვიხილეთ მაგალითად საბერძნეთში, იტალიასა თუ ესპანეთში, ევროპის ცენტრალურმა ბანკმა ვალუტა „ევრო“ საპროცენტო განაკვეთების გაზრდით ხელოვნურად მაღალ დონეზე შეინარჩუნა. იმ პირობებში როდესაც ეკონომიკა მცირდება (დეფლაცია) ზედმეტად მყარი ვალუტა თავის მხრივ კიდევ უფრო აძლიერებს ეკონომიკის შემცირებას. უმუშევრობისა და გაკოტრებების კვალდაკვალ იკლებს მოთხოვნა, ფულის მიწოდების შემცირებასთან ერთად ვარდება ხელფასები და ფასები. შემდეგ კი, როგორც უინი გოდლი შენიშნავს: ”ვერაფერი შეაჩერებს ამ დაცემის პროცესს, რომელიც შედეგად, საბოლოოდ, ემიგრაციით, როგორც სიღარიბის ან შიმშილის ერთადერთი ალტერნატივით, მთავრდება“ (Pettifor, 2015).

კრიზისში მყოფ ევროზონის წევრ ქვეყანას არა მხოლოდ დამოუკიდებელი მონეტარული პოლიტიკის განხორციელების საშუალება არ აქვს, არამედ მისი საბიუჯეტო ფისკალური ხარჯვითი შესაძლებლობებიც სრულად შეზღუდულია. თუ მთავრობას საკუთარი ცენტრალური ბანკი არ გააჩნია, რომელიც საჭიროების შემთხვევაში ხარჯვითი პოლიტიკის მხარდამჭერი იქნება, მაშინ მას ერთადერთი გზა რჩება მისი დანახარჯების დასაფინანსებლად: ისესხოს ფული ღია ბაზრებიდან, როგორც ბიზნესების კონკურენტმა, რაც მეტისმეტად აძვირებს ამ სესხის ღირებულებას, განსაკუთრებით თუ ეს გადაუდებელი ვითარების გამო ხდება.

სწორედ ეს ბოლო პუნქტია ის, რაც კერძო ბანკებს და საერთაშორისო კრედიტორებს მოსწონთ „ევროს“ სისტემაში: ის აიძულებს მთავრობებს მიაკითხონ კერძო სექტორს დაფინანსებისთვის. კრიტიკულ პერიოდში, ასეთი დაფინანსება შესაძლოა ძალიან ძვირი იყოს ვალის ამღებისთვის, ხოლო ძალიან ხელსაყრელი და სარფიანი კრედიტორისთვის – მსოფლიოს აქციათა ფინანსური ბაზრებისთვის.

1929 წლის საფონდო ბირჟის ჩამოშლამ და ევროპასა და ამერიკაში დაწყებულმა მწვავე ეკონომიკურმა რყევებმა, რომელიც „დიდ დეპრესიაში“ სწორედ „საერთაშორისო ოქროს სტანდარტის“ წესებით მასში მყოფ ქვეყნებზე დაწესებული შეზღუდვების გამო გადაიზარდა, რადგან ისინი იძულებულნი იყვნენ კრიზისზე საპასუხოდ თავიანთი ეკონომიკების დეფლაცია მოეხდინათ, მალევე გამოირკვა ამ სისტემის არა საიმედოობა და საბოლოოდ ის ჩამოიშალა 1931 წელს, როდესაც ბრიტანეთმა დატოვა „ოქროს სტანდარტი“, მას მიჰყვა აშშ 1933 წელს (Zaccone, 2016). „ოქროს სტანდარტის“ დატოვებამ ბრიტანეთსაც და აშშ-საც საშუალება მისცა სწრაფი პროგრესი განეცადათ ეკონომიკური მდგომარეობის გამოსწორებაში (Eichengreen & Temin, 2010). ბრიტანეთში ეკონომიკური პროგრესი მომენტალურად სახეზე იყო. ოქროს სტანდარტისგან მომდინარე შეზღუდვებისგან თავის დაღწევამ აშშ-ის საშუალება მისცა რადიკალური „სტიმულირების პოლიტიკა გაეტარებინა, სახელმწიფოს მასიური ინტერვენციით ეკონომიკაში, რომელიც ცნობილია „New Deal“-ის სახელით, რამაც სწრაფად გამოაცოცხლა კრიზისში მყოფი ეკონომიკა.

„ევროსა“ და „ოქროს სტანდარტის“ გავლენა პოპულიზმის ზრდაზე

ოქროს სტანდარტის პერიოდში ფართო მასების პოლიტიკური რეაქციები დღევანდელი ევროზონის მსგავსი იყო: ფერმერები და მეწარმეები აპროტესტებდნენ და მთავრობისგან მოითხოვდნენ დაცვას მათდამი არაანგარიშვალდებული წესებისგან, როგორიც იყო ოქროს სტანდარტი.

ისევე როგორც დღეს, მაშინაც ეკონომიკური კრიზისის პერიოდში, „ოქროს სტანდარტის“ ფაქტობრივმა მოქმედების წესებმა ძალზედ მტკივნეული საპასუხო ეკონომიკური ნაბიჯების გადადგმა აიძულა ვალის მქონე სახელმწიფოებს – დეფლაცია და არა ვალუტის დევალვაცია – რომელიც პერიოდულად ძალზედ მტკივნეული აღმოჩნდა მოვალე ქვეყნების მოქალაქეებისთვის.

ამერიკელი ისტორიკოსი რონ ჩერნოუ, ნაშრომში „ამერიკული საბანკო დინასტიის ისტორია“, აღნიშნავს:

„სამხრეთის და დასავლეთის ფერმერებს შორის მე-19 საუკუნის ოქროს სტანდარტმა წარმოშვა პოლიტიკური და საბანკო ელიტებისადმი ფანატიკური სიძულვილი. შეერთებული შტატები ჯერ კიდევ აგრარული ქვეყანა იყო, სადაც ღარიბი, სოფლად მცხოვრები მოვალეების რიცხვი ბევრად აღემატებოდა ქალაქად მცხოვრებ აქციათა მფლობელ მოქალაქეთა რაოდენობას. ამ ფერმერებს უკმაყოფილების მრავალი ლეგიტიმური მიზეზი ჰქონდათ, რადგან ისინი მე-19 საუკუნის ბოლოს მათ პროდუქციაზე ფასების მუდმივი ვარდნის წყევლას განიცდიდნენ. დეფლაცია მათთვის გულისხმობდა, რომ მათ სესხის დაფარვა უწევდათ უფრო გამყარებულ ვალუტაში – ეს მათთვის ერთგვარი განადგურების რეცეპტი იყო. მაშინ არ არსებობდა ცენტრალური ბანკი, რომელიც ეკონომიკური ვარდნის პერიოდში კრედიტის მიწოდებას გაზრდიდა…“ (Pettifor, 2015).

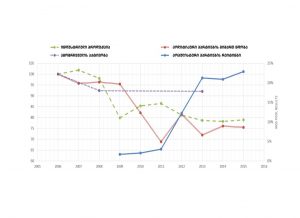

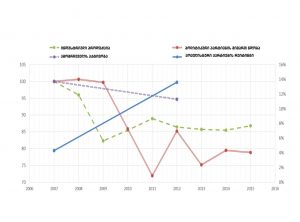

როგორც „ოქროს სტანდარტის“ სისტემაში მასში მყოფი ქვეყნები იძულებულნი გახდნენ კრიზისზე საპასუხოდ მოეხდინათ ეკონომიკის დეფლაცია, რამაც უმუშევართა ფართო მასების წარმოქმნა განაპირობა, ამან ხელი შეუწყო რადიკალური ნაციონალიზმისა და პოპულიზმის აღზევებას, ცენტრისტული პოლიტიკური ისტაბლიშმენტის დასუსტების კვალდაკვალ. სწორედ ანალოგიური პრობლემა შექმნა „ქამრების შემოჭერის“ პოლიტიკამ ევროზონაში, რომელმაც უმუშევრობის ზრდის პარალელურად ტრადიციული პოლიტიკური კლასის დასუსტება გამოიწვია. ევროზონის რამდენიმე მნიშვნელოვანი ქვეყნის მაგალითზე დაკვირვებით შეგვიძლია თამამად ვთქვათ, რომ სახეზეა ანტი-სისტემური პოპულისტური ტიპის პარტიების საარჩევნო მხარდაჭერისა და ეროვნულ პოლიტიკურ დონეზე პოლიტიკურ გადაწყვეტილებათა პროცესში გავლენის ზრდა (Guiso et al., 2019).

იტალია:

საფრანგეთი:

საბერძნეთი:

დასკვნა

ამ ვრცელ წერილში შევეცადე ამეხსნა, რომ „ევრო“ და მისი ინსტიტუციური დიზაინი თავიდანვე კრედიტორი მხარის ინტერესებზე მორგებული მონეტარული სისტემა იყო, რომელიც კრიზისის პერიოდში (რომელიც კაპიტალისტურ ეკონომიკაში გარდაუვალია, რადგან მას ციკლური ხასიათი აქვს ე.წ. „ბიზნეს ციკლებიდან“ გამომდინარე) წარმოშობდა კონფლიქტს მოვალე ქვეყანასა და კრედიტორს შორის. ამ ინსტიტუციური ხარვეზის უკეთესად საილუსტრაციოდ ვეცადე შედარება გამეკეთებინა „საერთაშორისო ოქროს სტანდარტთან“, რადგან ევროზონის კრიზისმა აჩვენა, რომ „ოქროს სტანდარტის“ მსგავსად, ასევე „ევროს“ შემთხვევაშიც, კრიზისზე საპასუხო ერთადერთი გზა ე.წ. „ქამრების შემოჭერა“/დეფლაცია იყო და არა „სტიმულირების პოლიტიკა“. „საერთაშორისო ოქროს სტანდარტის“ სისტემა, ისევე როგორც „ევრო“ „ბუმის“ პერიოდში მართალია აადვილებს კაპიტალის გადაადგილებას, ამარტივებს ბიზნესების ფინანსურ ბაზრებთან ურთიერთობას და ხსნის კერძო სესხის გაცემის კონტროლს, მაგრამ რამდენად ის ქმნის ეიფორიას “ბუმის“ პერიოდში, იმდენად დიდი მაშსტაბის პრობლემების ქმნის ეკონომიკური კრიზისის დროს. „ოქროს სტანდარტის“, ისევე როგორც „ევროს“ მთავარი ხიბლი ზედმეტად მაღალი ღირებულების მქონე ვალუტის არსებობაა, რომელიც კერძო ინვესტორებისა და კრედიტორების თვალში სესხის გაცემის საიმედოობას ქმნის. როგორც ინგლისელი ბანკირები იმედიანად გასცემდნენ ოქროში დენომინირებულ ვალუტებში სესხებს, რადგანაც მათ იცოდნენ, რომ კონკრეტული მოვალე ქვეყნის ეკონომიკური კრიზისისას, მათი სესხების ღირებულება არ დაეცემოდა (რადგან ოქროში იყო გამყარებული), ასეთივე „სიკაშკაშეს“ ქმნიდა 2000-იანი წლების დასაწყისში „ევროს“ მყარი ვალუტის შექმნა, რომელმაც უბიძგა როგორც პერიფერიულ ქვეყნებს, ისევე კრედიტორებს გაეცათ ზომაზე მეტი რაოდენობის სესხი. მაგრამ, როდესაც კრიზისის ფასა დადგა, როგორც „საერთაშორისო ოქროს სტანდარტის“ დროს, ასევე ევროზონის შემთხვევაშიც, მოვალე ქვეყნებმა აღმოაჩინეს, რომ მათ არ შეეძლოთ კრიზისზე საპასუხო რბილი მონეტარული პოლიტიკის გატარება რადგანაც მათ ცენტრალური ბანკის ინსტიტუტზე კონტროლი ჩამორთმეული ჰქონდათ. ასე იყო „საერთაშორისო ოქროს სტანდარტის“ პერიოდშიც, როდესაც ვალუტა ოქროშია გამყარებული, ეკონომიკისთვის დამატებითი ფულის მიწოდების წყარო არის არა ცენტრალური ბანკი, არამედ მეტი ოქროს მოპოვება ან ექსპორტის გაზრდა (კრიზისის დროს კი ექსპორტი მცირდება, რადგან ოქრო ვალუტას ამყარებს, და მყარი ვალუტა იმპორტს აიაფებს და ექსპორტს აძვირებს).

„ევროს“ ინსტიტუციური დიზაინი, ისევე „საერთაშორისო ოქროს სტანდარტი“ ეყრდნობოდა ერთ მთავარ დაშვებას: კრიზისის საფუძველი ხდება მთავრობის გადაჭარბებული ვალები. შესაბამისად, თუ შევზღუდავთ მთავრობათა ფისკალურ და მონეტარულ ფუნქციებს, ბაზრები თავად უზრუნველყოფენ ინვესტიციებს. შეიძლება მთავრობა ხშირად არის დამნაშავე არასწორი პოლიტიკის წარმოებაში (საბერძნეთის მაგალითზეც ეს კარგად ჩანს), მაგრამ ევროზონის კრიზისმა ასევე ნათლად გამოავლინა ისიც, რომ ეს ქვეყნები ღრმა კრიზისში ჩავარდნენ იმიტომ, რომ კერძო ვალების უკონტროლობამ სისტემური საფრთხეები შეუქმნა მათი ეკონომიკების სტაბილურობას.

გამოყენებული ლიტერატურა

Akala, I. (2017), The Euro-zone Financial Crisis: Causes, Consequences and Policy Responses, International Journal Yuoth Economy, No. 2, 121-134

Algan, Y., Guriev, S., Papaioannou, E. Passari, E., (2017), The European Trust Crisis and the Rise of Populism”, Retrieved from https://www.brookings.edu/bpea-articles/the-european-trust-crisis-and-the-rise-of-populism/

Cayla, D. (2019), The Rise of Populist Movements in Europe: A Response to European Ordoliberalism? Journal of Economic Issues, 53 (2), p. 355-362.

Detrixhe, J. (2018, Dec. 28), “On its 20th birthday, the euro desperately needs a crisis”. Retrieved from https://qz.com/1510248/the-euro-turns-20-years-old-on-jan-1-2019/

Edwards, J. (2018, Nov. 28), Austerity has measurably damaged Europe: here is the statistical evidence, Retrieved from https://www.businessinsider.com/austerity-has-damaged-europe-vs-us-gdp-growth-2018-11

Eichengreen, B. & Temin, P. (2010), “Fetters of Gold and Paper”, Oxford Review of Economic Policy, 26(3), p. 370-384

Elliot, L. (2019, Mar. 24), The European Union has bigger problems to deal with than Brexit. Retrieved from https://www.theguardian.com/business/2019/mar/24/the-europe-union-has-bigger-problems-to-deal-with-than-brexit

Eric Sylver (2018), Europe’s Populist Left and Right Share a Common Call: State intervention, Retrieved from https://www.wsj.com/articles/europes-populist-left-and-right-share-a-common-call-state-intervention-11544788800

Flassbeck, H. & Lapavitsas, C. (2015), Against the Troika: Crisis and Austerity in the Eurozone, London/New-York, Verso Books.

Fazi, T. (2016, March 31), How Austerity Has Crippled the European Economy – In Numbers, Retreved from https://www.socialeurope.eu/austerity-crippled-european-economy-numbers

Friedman, M. (1997, Aug. 28), The Euro: Monetary Unity to Political Disunity? Retrieved from https://www.project-syndicate commentary.org/ /the-euro–monetary-unity-to-political-disunity?barrier=accesspaylog

Guiso, L. Herrera, H. Morelli, M. & Sonno, T. (2019), Economic Insecurity and the Demand of Populism in Europe, Retrieved from http://www.tommasosonno.com/docs/GHMS_demand_170819_UniqueFile.pdf

Guiso, L. Herrera, H. Morelli, M. & Sonno, T. (2019), „Global crises and populism: the role of Eurozone institutions“, Economic Policy, Vol. 34, (97), p. 95–139 https://academic.oup.com/economicpolicy/articleabstract/34/97/95/5272455?redirectedFrom=fulltext

Guiso, L., Herrera H., Morelli M., Sonno T. (2017), Demand and Supply of Populism. EIEF Working Papers Series 1703, Einaudi Institute for Economics and Finance (EIEF). http://www.g7.utoronto.ca/conferences/2017/Guiso.pdf

Hall, P. A. (2016), The Euro Crisis and the Future of European Integration”. Retrieved from https://www.bbvaopenmind.com/en/articles/the-euro-crisis-and-the-future-of-european-integration/

Henley, J. (2018, Nov. 20), How populism emerged as an electoral force in Europe, Retrieved from https://www.theguardian.com/world/ng-interactive/2018/nov/20/how-populism-emerged-as-electoral-force-in-europe

Jagers, J. Walgrave, S. (2007), “Populism as political communication style: An empirical study of political parties’ discourse in Belgium”, European Journal of Political Research, 46 (3), 319-345.

Jeffery, C. (2016, Oct. 13), Otmar Issing on why the euro ‘house of cards’ is set to collapse. Retrieved from https://www.centralbanking.com/central-banks/economics/2473842/otmar-issing-on-why-the-euro-house-of-cards-is-set-to-collapse

Kouvelakis, S. (2015, July 27), The No is not defeated. We continue. Retrieved from https://docs.google.com/document/d/1QX171cN63iNybHTcBI1rakq_El3QwcfdP7wuOkkDl2Q/edit

Lechler, M. (2018), Employment Shocks and anti-EU Sentiment, Retrieved from https://epub.ub.uni-muenchen.de/49414/1/Employment%20Shocks%20and%20anti-EU%20Sentiment.pdf

Lee, T. B. (2015), The euro was a big mistake, and Greece is paying the price. Retrieved from https://www.vox.com/2015/6/30/8868973/euro-greece-crisis-mistake

Mankiw, G. (2015, July 17), They Told You So: Economists Were Right to Doubt the Euro, Retreved from https://www.nytimes.com/2015/07/19/business/history-echoes-through-greek-debt-crisis.html

Mudde, C. (2015, June 21), Populism in Europe: a primer, Retrieved from https://blogs.lse.ac.uk/eurocrisispress/2015/06/21/populism-in-europe-a-primer/

Matthijs, M. (2012, Aug. 24), How Europe’s New Gold Standard Undermines Democracy, Retrieved from https://hbr.org/2012/08/how-europes-new-gold-standard

Mongelli, F. P. (2002), “New Views on the Optimum Currency Area Theory: What is EMU Telling Us?” ECB Working Paper no. 138.

Mudde, C. (2004), The Populist Zeitgeist, Government and opposition, 39(4), 542-563.

Müller, J. W. (2016), What Is Populism?” University of Pensylvania Press, Philadelphia.

Pettifor, A. (2015), Why the Euro Is the Gold Standard Writ Large – And Like the Gold Standard, Will Fail, Retreved from https://www.socialeurope.eu/the-euro-like-the-gold-standard-is-doomed-to-fail

Rodrik, D. (2018), Populism and the Economics of Globalization, Journal of International Business Policy 1 (1–2): 12–33.

Simmons, K. Silver, L. Johnson, C. & Wike, R. (2018, July 12), In Western Europe, Populist Parties Tap Anti-Establishment Frustration but Have Little Appeal Across Ideological Divide, Retrieved from https://www.pewresearch.org/global/2018/07/12/in-western-europe-populist-parties-tap-anti-establishment-frustration-but-have-little-appeal-across-ideological-divide/

Spierings, N., Zaslove, A., Mügge, L. M., & de Lange, S. L. (2015), Gender and populist radical-right politics: an introduction, Patterns of Prejudice, 49 | 1-2, p. 3.

Stenley, B. (2008), “The Thin Ideology of Popuslim”, Journal Journal of Political Ideologies, 13(1), 95-110.

Stiglitz, J. (2016), The Euro: How A Common Currency Threatens The Future of Europe, New York/London, W.W. Norton & Company.

Tallon, E. (2019, June 7), A Spectre is Haunting Europe: The Rise of Populism Worldwide and its Humanitarian Implications, Retrieved from

Taylor, P. (2019, Sept. 8), Has Europe reached peak populism? Retrieved from https://www.politico.eu/article/europe-reached-peak-populism-far-right-anti-european-government-election/

Troianovski, A. (2017), Nationalist AfD Party Moves Into Third Place in German Election Polls, Retrieved from https://www.wsj.com/articles/nationalist-afd-party-moves-into-third-place-in-german-election-polls-1505513634

Varoufakis, Y. (2016), And the Weak Suffer What They Must? Europe’s Crisis and America’s Economic Future, New York, Nation Books.

Varoufakis, Y. (2015, July 28), Something Is Rotten In The Eurozone Kingdom, Retrieved from https://www.ft.com/content/27db9c44-3483-11e5-bdbb-35e55cbae175

Walt, S. M. (2016, June 26), The Collapse of the Liberal World Order, https://foreignpolicy.com/2016/06/26/the-collapse-of-the-liberal-world-order-european-union-brexit-donald-trump/

Weisbot, M. (2014), Why has Europe’s economy done worse than the US?” Retrieved from https://www.theguardian.com/commentisfree/2014/jan/16/why-the-european-economy-is-worse

Worstall, T. (2015, Oct. 23), Now He Tells Us, Architect Of The Euro Says It Will Never Work – So Milton Friedman Was Right. Retrieved from https://www.forbes.com/sites/timworstall/2016/10/23/now-he-tells-us-architect-of-the-euro-says-it-will-never-work-so-milton-friedman-was-right/#6c06e53750af

სტატიაში გამოთქმული მოსაზრებები ეკუთვნის ავტორს და შეიძლება არ ემთხვეოდეს საზოგადოებრივი მაუწყებლის პოზიციას.