პაატა ბაირახტარი – ეკონომისტი „ახალგაზრდა ფინანსისტთა და ბიზნესმენთა ასოციაცია – აფბას, ვიცე -პრეზიდენტი“

თითქმის ერთი წელია, რაც ქვეყანაში ახალი საბანკო რეგულაციები სრულად ამოქმედდა. უფრო კონკრეტულად, საუბარია ერონული ბანკის ახალ რეგულაციებზე, რომელებიც არამხოლოდ საბანკო სექტორს, არამედ მთელ საფინანსო სექტორს შეეხო. „კვალიფიციურ დაკრედიტების ჩარჩო“ – სწორედ ასე ჰქვია, სებ-ის რეგულაციათა პაკეტს, რომელიც ჯერ რამდენიმეჯერ გადავადდა, შემდეგ კი მისი ამოქმედება ეტაპობრივად მოხერხდა. თუმცა, მიუხედავად ამისა, კანონს კრიტიკოსები დღემდე მრავლად ჰყავს. სანამ გადავიდოდეთ თუ რა შედეგები მოგვიტანა ახალმა რეგულაციებმა და რამდენად აუცილებელი იყო მათი შემოღება, მიმოვიხილოთ რა ცვლილებები შევიდა საფინანსო სექტორში და, ზოგადად, რას მოიაზრებს „კვალიფიციური დაკრედიტების ჩარჩო“.

აღნიშნული კანონის მიზანია, საქართველოს საფინანსო სისტემის სტაბილური ფუნქციონირების ხელშეწყობა და ჯანსაღი დაკრედიტების წახალისება, რაც თავის მხრივ, ქვეყნის ეკონომიკის მდგრად განვითარებას ხელს შეუწყობს. რეგულაციების ძირითადი პრინციპის თანახმად, ფინანსურმა ინსტიტუტმა ფიზიკურ პირს გადახდისუნარიანობის შესწავლის გარეშე სასესხო ან სხვა ვალდებულება (მაგ. თავდებობა) არ უნდა დააკისროს. საგულისხმოა ის გარემოებაც, რომ აღნიშნულ ცვლილებებს ითვალისწინებდა ევროდირექტივაც. გარდა ამისა, საქართველოს მოსახლეობის ჭარბვალიანობის რისკის გამო სხვადასხვა საერთაშორისო საფინანსო ინსტიტუტებმაც შეშფოთება არაერთხელ გამოთქვეს. მაგალითად, ამ მიმართულებით ჯერ კიდევ 2013 წლის მონაცემებზე დაყრდნობით, საერთაშორისო სავალუტო ფონდი (სსფ) რეაგირებას ითხოვდა.

კანონპროექტზე მუშაობა გასული წლის დასაწყისში დაიწყო და იმავე წლის მაისში კომერციულ ბანკებს რეგულაციების მხოლოდ ნაწილი შეეხოთ. კერძოდ, რეგულაციების ამ ნაწილით, კომერციულ ბანკებს მომხმარებლის გადახდისუნარიანობის სრულფასოვანი ანალიზის გარეშე სამომხმარებლო სესხების გაცემა შეეზღუდათ.

2018 წლის ნოემბრიდან რეგულაციების მეორე ფაზა უნდა ამოქმედებულიყო. საუბარია რეგულაციებზე, რომლის თანახმად: იპოთეკაზე წესდებოდა მაქსიმუმ 15-წლიანი ლიმიტი; უძრავი ქონებით უზრუნველყოფილი სამომხმარებლო სესხი მაქსიმუმ 10-წლიანი უნდა ყოფილიყო; ავტოსესხი მაქსიმუმ 6-წლიანი ვადით უნდა გაცემულიყო. ნებისმიერი ტიპის სესხის ხანგრძლივობა 4 წელს არ უნდა გადაეჭარბებინა.

ეროვნული ბანკის პროექტის მიხედვითვე, განსაზღვრული იყო ექვსი საშემოსავლო საფეხური და სესხის კოეფიციენტი – თვეში 10 000 ლარზე მეტი – ბანკი თავისი შიდა პოლიტიკის მიხედვით ადგენდა სესხსა და პირის შემოსავალს შორის ბალანსს; თვეში 7 000-10 000 ლარამდე – ყოველთვიური სასესხო ტვირთი შემოსავლის მაქსიმუმ 30 პროცენტი, ანუ 3000 ლარამდე განისაზღვრებოდა; თვეში 5 000-7 000 ლარამდე – ყოველთვიური სასესხო ტვირთი შემოსავლის მაქსიმუმ 25 პროცენტის დონეზე უნდა ყოფილიყო, ანუ 1 750 ლარამდე; თვეში 3 000-5 000 ლარამდე – ყოველთვიური სასესხო ტვირთი შემოსავლის მაქსიმუმ 20 პროცენტი, ანუ 1000 ლარამდე; თვეში 1 000-3 000 ლარამდე – ყოველთვიური სასესხო ტვირთი შემოსავლის მაქსიმუმ 20 პროცენტი, ანუ 600 ლარამდე; თვეში 1 000 ლარამდე – ყოველთვიური სასესხო ტვირთი შემოსავლის მაქსიმუმ 20 პროცენტი, ანუ 200 ლარამდე. საბოლოოდ მრავალმხრივი კონსულტაციების შემდეგ, რეგულაციების ამოქმედება 2019 წლისთვის გადაიდო, მნიშვნელოვნად შერბილდა რეგულაციის ზღვრები და კოეფიციენტებიც.

ამავე რეგულაციებით განისაზღვრა კომერციული ფინანსური ინსტიტუტების მაქსიმალური საპროცენტო განაკვეთებიც. კერძოდ, წლიური ეფექტური საპროცენტო განაკვეთის მაქსიმალური ოდენობა პირველ ეტაპზე 100%-ით განისაზღვრა, ხოლო შემდეგ ეს ზღვარი 50%-მდე შემცირდა. აღნიშნული რეგულაცია მთელ საფინანსო სექტორზე გავრცელდა. სწორედ ამ რეგულაციის შემდეგ დატოვა ბაზარი ისეთმა მიკრო საფინანსო ორგანიზაციებმა, როგორებიც იყვნენ ონლაინ საკრედიტო კომპანიები.

როგორც დასაწყისში ვახსენეთ, კანონპროექტს მრავალი კრიტიკოსი ჰყავდა. მათი უმრავლესობა რეგულაციების ამოქმედების შემდეგ ისეთ საშიშ პროგნოზებს აკეთებდნენ, როგორიც დაკრედიტების შეჩერება, ეკონომიკური ზრდის ტემპის განახევრება და ბაზრიდან სხვადასხვა კომპანიების გასვლა იყო.

თუ არ ჩავთვლით ზემოთ ნახსენებ რამდენიმე ონლაინ გამსესხებელს, რომლებიც არარეალურად მაღალი საპროცენტო განაკვეთებით ოპერირებდნენ (წლიური ეფექტური 600-700%), ბაზრიდან კომპანიების გადინებას ადგილი არ ქონია. თუმცა, მოდით უფრო დეტალურად, სტატისტიკისა და მონაცემების დახმარებით ვნახოთ, თუ რა შედეგები მოგვიტანა საბანკო რეგულაციებმა.

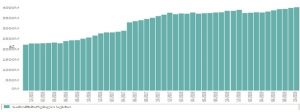

როგორც ზემოთ ვახსენეთ, რეგულაციები მნიშვნელოვანწილად სამომხმარებლო სესხებს შეეხო და ანალიზიც ამ პროდუქტის მონაცემების გაცნობით დავიწყოთ. მაგალითად, თუ 2018 წლის 10 თვეში 3.881 მილიარდის მოცულობის სამომხმარებლო სესხი გაიცა, 2019 წლის იმავე პერიოდში, სამომხმარებლო სესხების მოცულობამ 4 მილიარდს გადააჭარბა.

წყარო: საქართველოს ეროვნული ბანკი

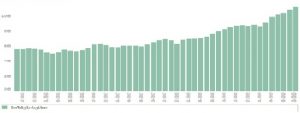

კიდევ ერთი პროდუქტი, რომლის რეგულირებითაც კოლაფსს არამხოლოდ ბანკები, არამედ სამშენებლო სექტორიც პროგნოზირებდა, გახლდათ იპოთეკური სესხები. სწორედ იპოთეკური სესხები სამშენებლო ბიზნესის ერთ-ერთ მთავარ ლოკომოტივს წარმოადგენს. თუმცა, როგორც აღმოჩნდა ნეგატიური პროგნოზები არც აქ გამართლდა. კერძოდ, თუ 2018 წლის ოქტომბერში 5.776 მილიარდის იპოთეკური სესხი გაიცა, 2019 წლის ანალოგიურ პერიოდში ეს მაჩვენებელი მნიშვნელოვნად გაიზარდა და თითქმის 7 მილიარდს მიაღწია.

წყარო: საქართველოს ეროვნული ბანკი

როგორც მონაცემები გვიჩვენებს, დაკრედიტების ის წყაროები, რომლებსაც რეგულაციები მნიშვნელოვნად შეეხო, არ შემცირებულა. ერთადერთი შემცირდა მხოლოდ ფიზიკური პირების დაკრედიტების ზრდის ტემპი და არა დაკრედიტება. თუმცა, აქ გასათვალისწინებელია ის ფაქტი, რომ ბოლო 5 წელიწადში ფიზიკური პირების დაკრედიტების ტემპი 15%-დან 40%-მდე გაიზარდა, რაც შემოსავლების უცვლელობის პირობებში მნიშვნელოვან რისკს წარმოადგენს. თუმცა, საგულისხმოა ის გარემოება, რომ ფიზიკური პირების დაკრედიტების ზრდის ტემპის კლების პარალელურად, გაიზარდა დაკრედიტების ისეთი ტიპები, როგორებიცაა ბიზნესსესხები. ხაზგასასმელია, რომ სწორედ ბიზნესსესხები წარმოადგენს ისეთი ტიპის პროდუქტს, რომელიც ეკონომიკაზე გაცილებით დადებით გავლენას ახდენს, ვიდრე სხვა ნებისმიერი ტიპის სესხი. შესაბამისად, თუ 2018 წლის ოქტომბრის მონაცემებით, 8.2 მილიარდი ლარის ბიზნესსესხი გაიცა, 2019 წლის იმავე პერიოდში ამ რიცხვმა 11.2 მილიარდს გადააჭარბა. აღსანიშნავია, რომ თუ მოცემული სესხების მოცულობას სხვა ტიპის სესხების მაჩვენებლებს შევადარებთ, ვნახავთ, რომ ეს უკანასკნელი ყველაზე მაღალია.

წყარო: საქართველოს ეროვნული ბანკი

საბოლოოდ შიძლება ითქვას, რომ ახალმა საბანკო რეგულაციებმა არც ბანკები დააქცია, როგორც ამას ზოგიერთი ექსპერტი თუ სხვადასხვა სექტორის წარმომადგენელი პროგნოზირებდა და არც ეკონომიკას შეუქმნა რაიმე ტიპის პრობლემები. ამის დასტურად შეგვიძლია მოვიყვანოთ ეკონომიკის ზრდის ტემპები, კერძოდ მიმდინარე წლის იანვარ-ოქტომბერში საქართველოს ეკონომიკა 5.1%-ით გაიზარდა.

რეგულაციებმა საფინანსო სექტორში ახალი წესები შემოიტანა და წლების მანძილზე უპასუხისმგებლო დაკრედიტებას ბოლო მოუღო. გარდა ამისა, როგორც მონაცემების ანალიზიდან ირკვევა, რეგულაციებმა საბანკო პროდუქტების გაჯანსაღებას მნიშვნელოვნად ხელი შეუწყო. ბანკები კი აიძულა ეკონომიკისთვის ხელსაყრელ საბანკო პროდუქტებზე გაეკეთებინათ აქცენტი, რაც აქამდე კომერციული ბანკების ინტერესებში ნაკლებად შედიოდა.

სტატიაში გამოთქმული მოსაზრებები ეკუთვნის ავტორს და შეიძლება არ ემთხვეოდეს საზოგადოებრივი მაუწყებლის პოზიციას.